Первый раз на Pharmnews.kz?

Войдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

ЗарегистрироватьсяВойдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

Зарегистрироваться

Исследование Prindex компании Ipsos позволяет получить данные для оценки эффективности продвижения ЛП с помощью изучения практики назначений врачей, а также сегментировать врачей для продвижения, таргетирования и позиционирования.

Казахстанский фармацевтический рынок всегда был и остается объектом пристального внимания многих фармацевтических компаний. Вместе с тем участники рынка часто отмечают отсутствие на нем аналитической информации в необходимом объеме. Более 6 лет назад компания Ipsos начала синдикативное исследование Prindex «Мониторинг назначений лекарственных препаратов врачами» в Казахстане, охватившее амбулаторных врачей 16 специальностей в крупнейших городах страны. Компания ежегодно знакомит своих партнеров с результатами мониторинга фармрынка. В этом обзоре представлены данные осенней волны 2022 года.

Методология исследования Prindex заключается в заполнении врачами амбулаторной практики дневника в течение семи рабочих последовательных дней. Врач вносит данные о себе, о месте работы, о пациентах, диагнозах и назначениях по этим диагнозам. Было опрошено более 2300 врачей в Алматы, Караганде, Шымкенте, Усть-Каменогорске, Актобе и Астане. Объем обращений составляет более 172000 и объем назначений более 455000 за год (две волны – весна, осень). В исследовании представлены различные параметры и блоки информации, которые позволяют мониторировать динамику рынка назначений в Казахстане в целом, на уровне компаний и их портфелей, а также на уровне брендов и МНН.

.jpg)

Изменения в структуре пациентопотока 2022

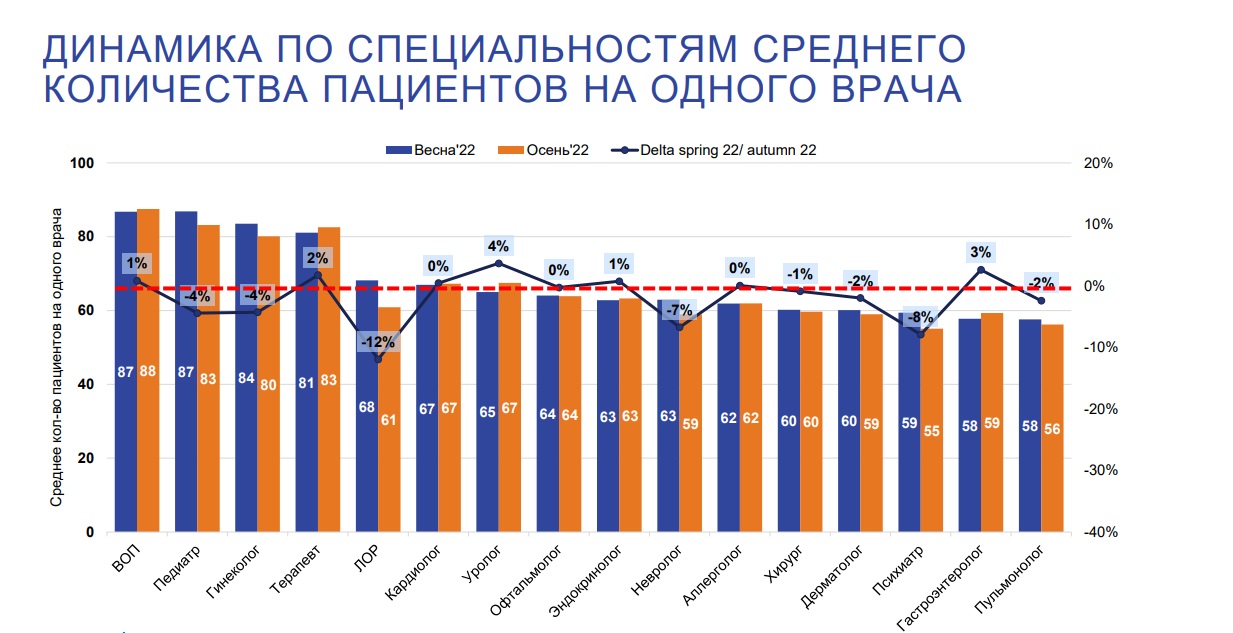

Наиболее высокий показатель потока пациентов среди шести городов, в которых проводится исследование, зафиксирован в Усть-Каменогорске, а самый низкий – в Караганде. В Астане наблюдается рост среднего количества пациентов на одного врача на 9%, в Усть-Каменогорске на 8% по сравнению с уровнем, отмеченным осенью 2020 года. Снижение среднего количества пациентов на врача по сравнению с весной 2022 года составляет – 2%. Исследователи отмечают, что по состоянию на конец прошедшего года пациентопоток пришел в норму после ковидного пика и достаточно стабилен. Динамика среднего количества пациентов на одного врача в разрезе специальностей показывает, что самое большое среднее количество пациентов наблюдается у ВОПов, педиатров, гинекологов и терапевтов. Это количество незначительно снизилось у ЛОРов, неврологов и психиатров, если сравнивать среднее количество пациентов по данным осенней волны 2022 года и весенней волны 2022 года.

Изменение структуры назначений врачей и пациентопотока

В исследовании есть возможность мониторировать объем назначений по четырем уровням классификационной системы АТС. Динамика объема назначений по АТС первого уровня с весны 2019 года показывает, что лидирующие позиции занимают препараты для пищеварительного тракта и обмена веществ, а также препараты для лечения заболеваний респираторной системы и противомикробные препараты для системного использования.

.jpg)

Что касается динамики потока пациентов по диагнозам, лидирующие позиции занимают острые респираторные инфекции верхних дыхательных путей, доля которых выросла на 14% в последнем периоде, а также болезни, характеризующиеся повышенным артериальным давлением, которые снизились на 11% по сравнению с уровнем, зафиксированным в рамках осенней волны исследования 2020 года.

.jpg)

Распределение пациентопотока – от диагноза до назначения конкретных брендов

По данным осенней волны исследования наблюдается увеличение доли ВОПов в назначениях препаратов различных категорий. На примере препаратов для лечения заболеваний сердечно-сосудистой системы (С07, С08, С09, С10) можно отметить увеличение доли назначений ВОПами указанных категорий средств на 8%, в то время как доля терапевтов снизилась на 10% по сравнению с уровнем, отмеченным в рамках весенней волны 2020 года. Тенденция, выражающаяся в росте доли назначений ВОП отмена также для категории А02 «Препараты для лечения язвенной болезни желудка и двенадцатиперстной кишки». Доля назначений у данной категории диагнозов в практике ВОПов выросла на 9%.

.jpg)

Назначения пациентам, перенесшим COVID-19

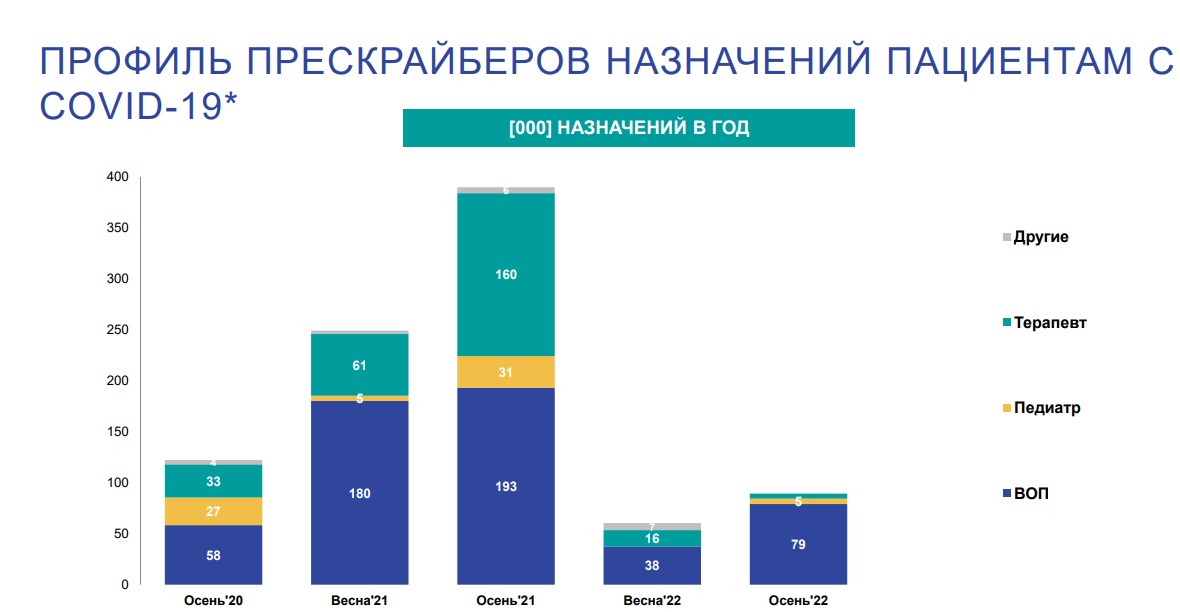

Динамика изменений потоков пациентов с коронавирусной инфекцией позволяет отметить, что пик заболеваемости уже пройден, но при этом по данным осенней волны 2022 года наблюдается небольшой рост показателей. При этом анализ данных по потоку назначений в динамике позволяет изучить изменения в потоках пациентов у врачей разных специальностей: на пике пациенты распределялись почти в равной степени между ВОПами и терапевтами. Интересно отметить, что осенью 2022 года, на фоне общего снижения количества заболевших, практически весь пациентопоток приходится на ВОПов, тогда как для терапевтов и педиатров назначения пациентам с коронавирусной инфекцией в конце года не являлись характерными.

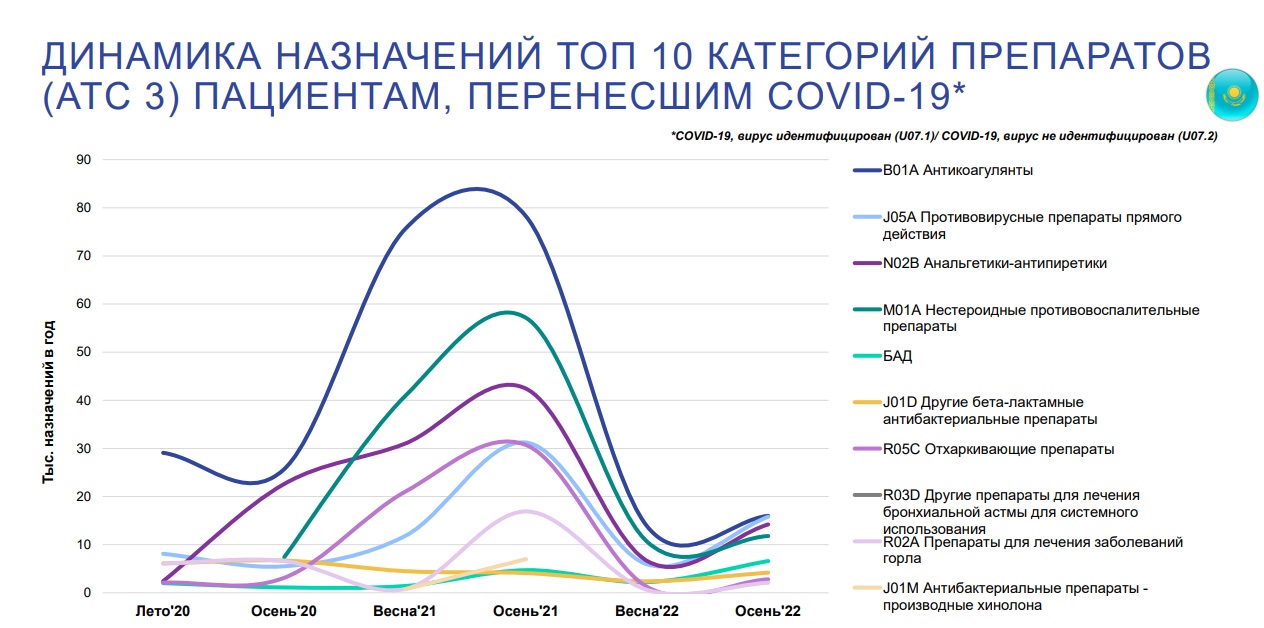

Интересно отметить, что как на пике ковидного периода, так и по завершении этого периода, лидирующие позиции в назначениях занимает категория антикоагулянтов В01А – это активно растущий рынок. Также к отмеченным изменениям относится то, что, если на пике пандемии в назначениях лидировали нестероидные противовоспалительные препараты, то по данным осенней волны их место заняли противовирусные препараты прямого действия J05A.

Доля пациентов с COVID-19 в анамнезе

Спикер также отметила, что в разрезе специальностей по данным осенней волны 2022 года наибольшая доля пациентов с ковидом отмечена в практике гастроэнтерологов – 17% среди всех пациентов, обращавшихся к врачам данной специальности. При этом если смотреть данный показатель в разрезе конкретных диагнозов можно увидеть, что диагнозы гастрит и дуоденит, а также холецистит были поставлены заметной доле пациентов пациентов, у которых был ковид в анамнезе. По данным актуальной осенней волны исследования, 16,5% пациентов, у которых был подтвержденный ковид, был поставлен впервые диагноз холецистит, в то время как среди пациентов без ковида данный диагноз был поставлен впервые лишь у 4,1% пациентов. Это может говорить о влиянии последствий ковида на различные диагнозы заболеваний, устанавливаемых специалистами разных специальностей.

Изменения структуры назначений и динамика по МНН

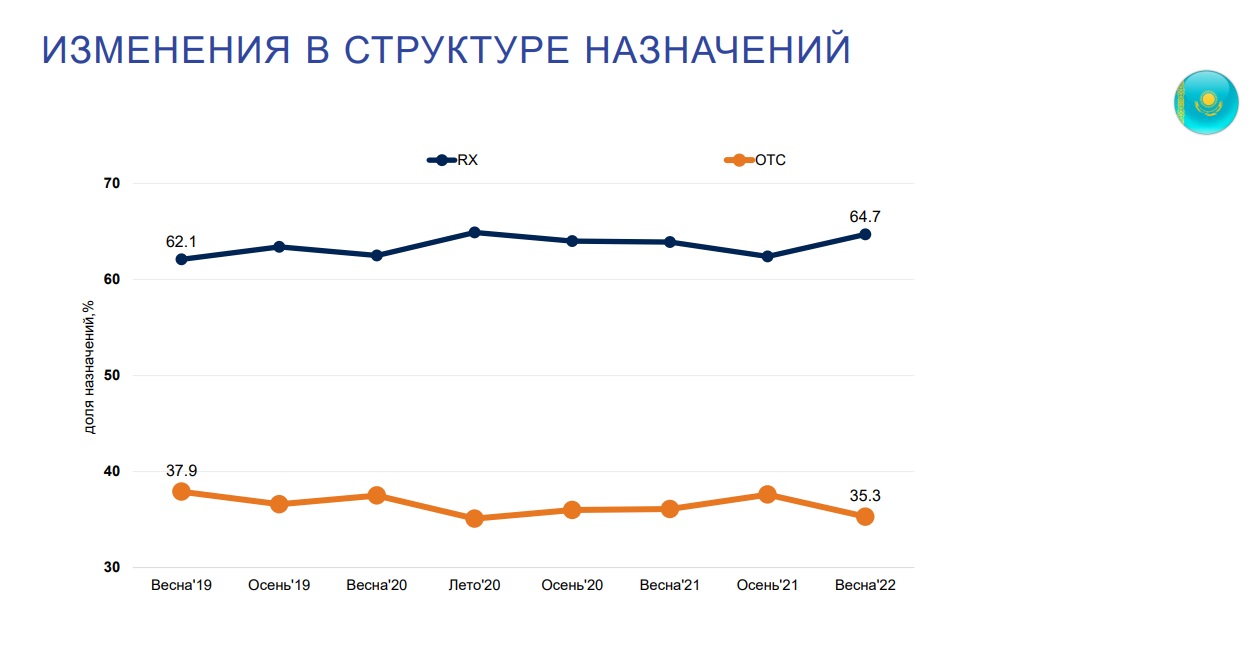

В осенней волне 2022 года наблюдается небольшое снижение доли назначений рецептурных препаратов. Эта доля занимает 62,7% назначений против 37,3% для безрецептурных ОТС препаратов, что на 2% выше по сравнению с уровнем, отмеченным в рамках измерений весной 2022 года.

Очень важным вопросом остается динамика назначений по МНН и роль врачей. В осенней волне 2022 года наблюдается снижение доли назначений препаратов в льготном и коммерческом сегментах по сравнению с весной 2022 года. Таким образом, доля назначений по МНН и МНН с рекомендацией продолжает составлять значимую долю в обоих указанных сегментах – 38% в льготном и 20% в коммерческом, соответственно. Для сравнения, в России доли назначений МНН и МНН с рекомендацией растут, и в льготном сегменте они составляют 61% назначений. В коммерческом сегменте эта доля составляет, как и в Казахстане, 20% по данным измерений, проведенных в рамках аналогичного исследования PrIndex за третий квартал 2022 года.

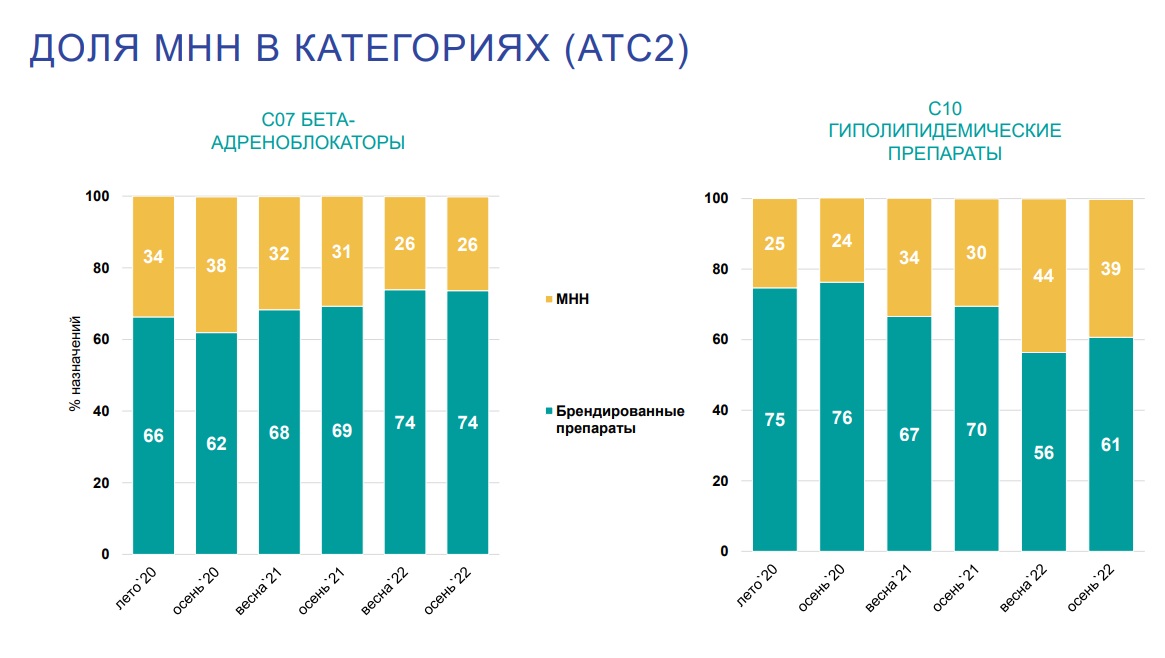

Доля МНН в категориях АТС2

Применительно к категории C07 «Бета-адреноблокаторы» последовательно прослеживается рост доли назначений МНН на фоне сокращения доли назначений брендированных препаратов. По сравнению с осенью 2020 года доля МНН в данной категории выросла на 12%. Другая ситуация отмечена применительно к категории C10 «Гиполипидермические препараты» – здесь доминирующую позицию, напротив, занимают именно брендированные препараты – 61% по данным осенней волны, причем этот показатель увеличился на 5% по сравнению с данными весенней волны 2022 года.

Как с точки зрения анализа данных, так и для маркетинга, важно понимать, сопровождают ли врачи назначение МНН рекомендациями брендов. На примере некоторых МНН можно увидеть, что доля МНН и МНН с рекомендацией во многих субстанциях занимает более 50%. Применительно к МНН бисопролол этот показатель в конце прошлого года составлял 80% назначений. Для субстанции ацикловир эта доля составляла 83% назначений, а для МНН аторвастатин – 50%. В это же время в таких субстанциях, как амброксол и кандесартан превалирует назначение препарата – 84% и 79% соответственно.

Анализ динамики назначения препаратов внутри конкретных субстанций на уровне брендов на примере МНН бисопролол показывает, что рост доли выписки препарата по МНН вырос на 12% в сравнении с осенней волной 2020 года. Рост доли назначений МНН кларитромицин составил 14% по сравнению с уровнем весны 2021 года, в то время как доли выписки брендов снижаются.

В фокусе исследований Ipsos находятся целевые аудитории продвижения лекарственных препаратов: врачи, провизоры и пациенты. И следующей точкой пути потребителя после получения рекомендации от врача является аптека. Поэтому важно знать, как меняется практика рекомендаций и переключений в розничном звене и в каком направлении меняются обращения покупателей в аптеке. По мнению провизоров, 51% покупателей знают, какой препарат они хотят приобрести в рамках МНН. 49% покупателей не знают препарат и обратятся к провизору для консультации. В этом случае 49% фармацевтов предлагают несколько препаратов на выбор, но большинство все-таки рекомендует сначала один препарат. 44% потребителей сразу соглашаются на предложенный препарат и 56% покупателей просят рассказать о возможных вариантах.

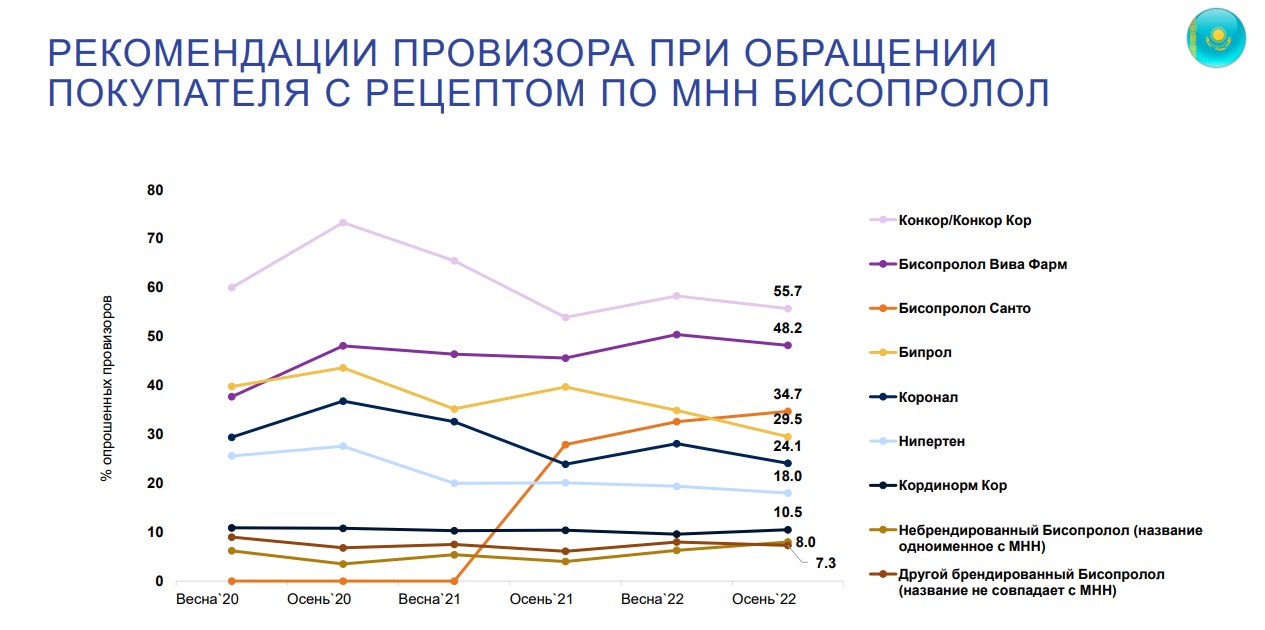

В этом ключе важно рассмотреть рекомендации провизора при обращении покупателя с МНН. На примере МНН биспопролол, где во врачебном сегменте лидирует выписка по МНН, можно увидеть, что препарат «Конкор» удерживает свои лидирующие позиции не только в выписке, но и в рекомендациях провизоров-фармацевтов. При этом нельзя не заметить активный рост доли провизоров, рекомендующих препарат «Бисопролол Санто» на 7% по сравнению с уровнем, отмеченным осенью 2021 года.

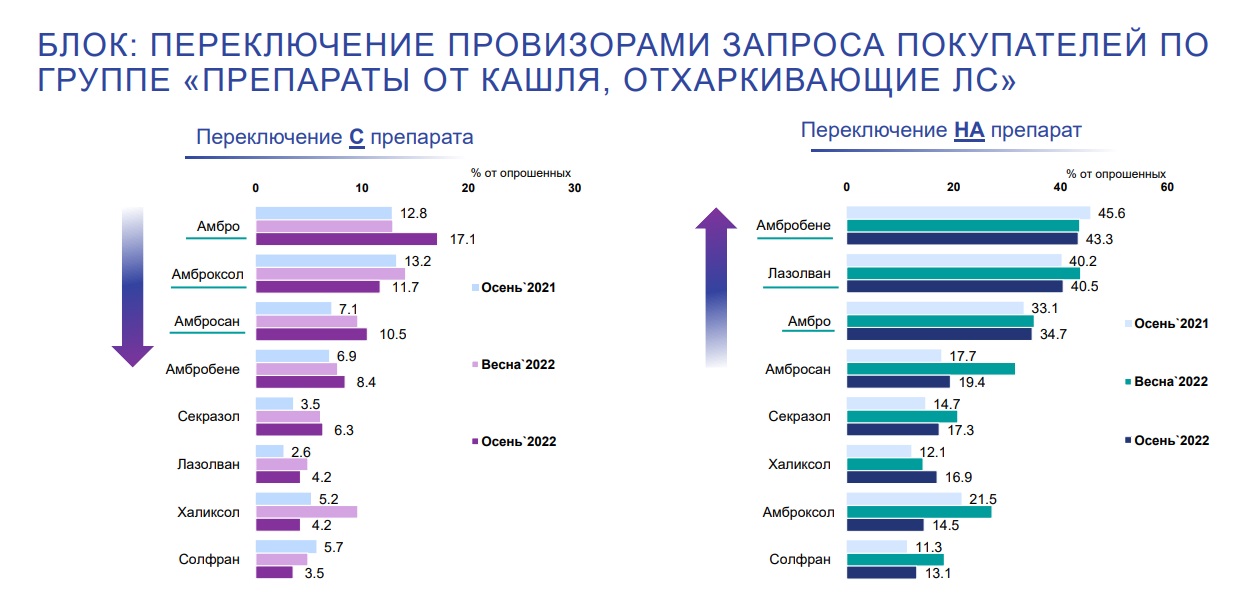

Важно отметить, что необходимо иметь представление об изменениях не только во врачебном канале, но и обращать внимание на розничное звено. В этом может помочь исследование Pharma-Q «Мнение провизоров-фармацевтов», где есть раздел для изучения переключений. Переключения помогают понять позицию препарата на рынке и как она изменяется, а компании производители смогут соизмерить объем активности, направленной на увлечение переключений с результатом. В категории «Препараты от кашля, отхаркивающие ЛС», например, провизоры часто переключают с Амбро и Амброксола и на Амбробене и Лазолван. Все это может расцениваться как проявление конкурентной борьбы.

Изменения позиций компаний в назначениях врачей

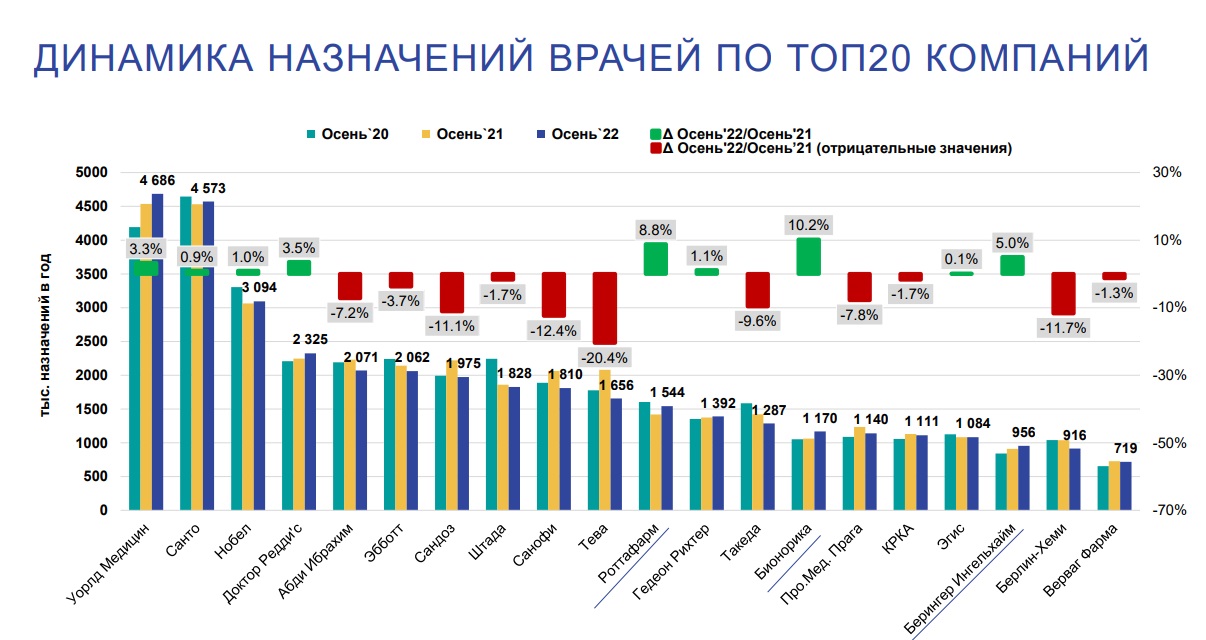

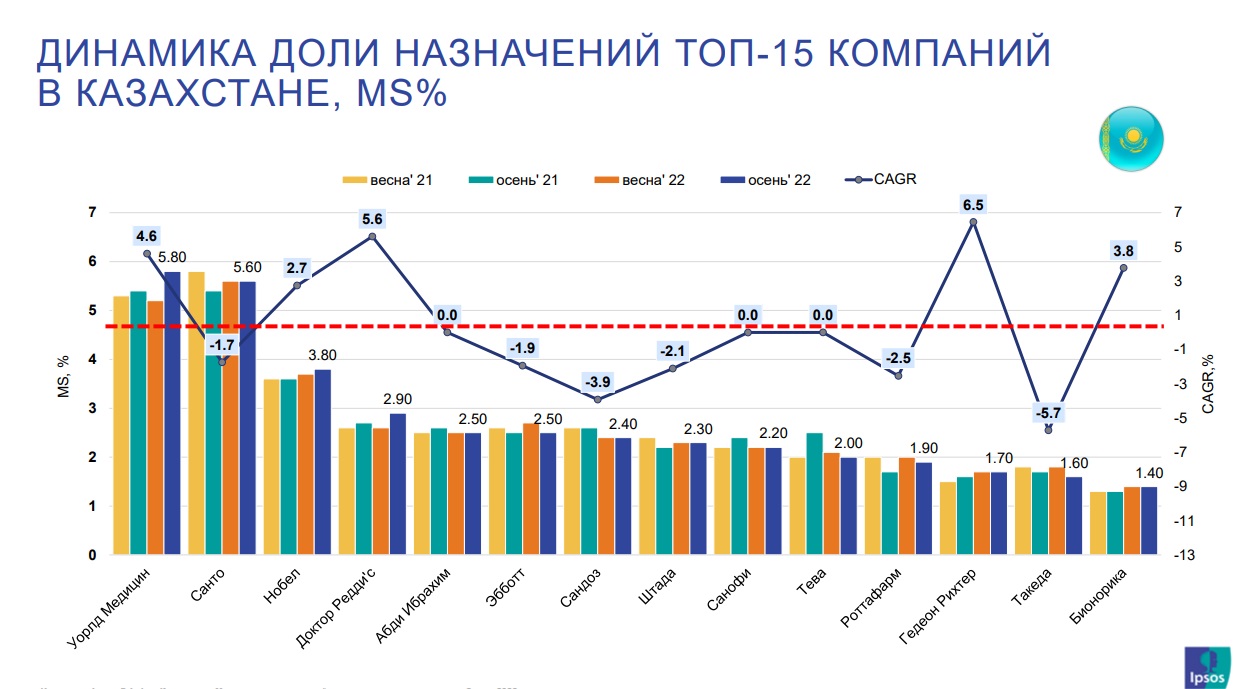

Исследование PrIndex позволяет изучать и анализировать изменения в назначениях врачей на уровне компаний. Большой массив данных позволяет Ipsos постоянно мониторить ситуацию, анализировать динамику распределения назначений и обращать внимание на позиции лидеров фармацевтического рынка. Стоит отметить, что у первой четверки лидеров прослеживается положительная динамика роста. При этом примечательно то, что в сравнении с осенью 2021 года многие компании, не занимающие лидирующих позиций по количеству назначений, показывают заметный рост. Например, обращают на себя внимание данные по компании «Бионорика», которая показала наибольший рост количества назначений (+10,2%) в сравнении с осенью 2021 года. Компания «Роттафарм» показала рост на 8,8%. Такие компании, как «Тева» и «Санофи» показали небольшое снижение количества назначений в год в последнем периоде по сравнению с осенью 2021 года.

Данные Ipsos дают возможность проанализировать как динамику доли назначений компаний, так и CAGR (совокупный среднегодовой темп роста). В частности, на лидирующую позицию вышла компания World Medicine, опередившая компанию Santo по данным актуальной осенней волны исследования.

При этом компании Dr.Reddys и «Гедеон Рихтер Казахстан» имеют наиболее высокий уровень среднегодового темпа роста, а именно 5,6% и 6,5%.

Динамика развития продуктовых портфелей ключевых игроков

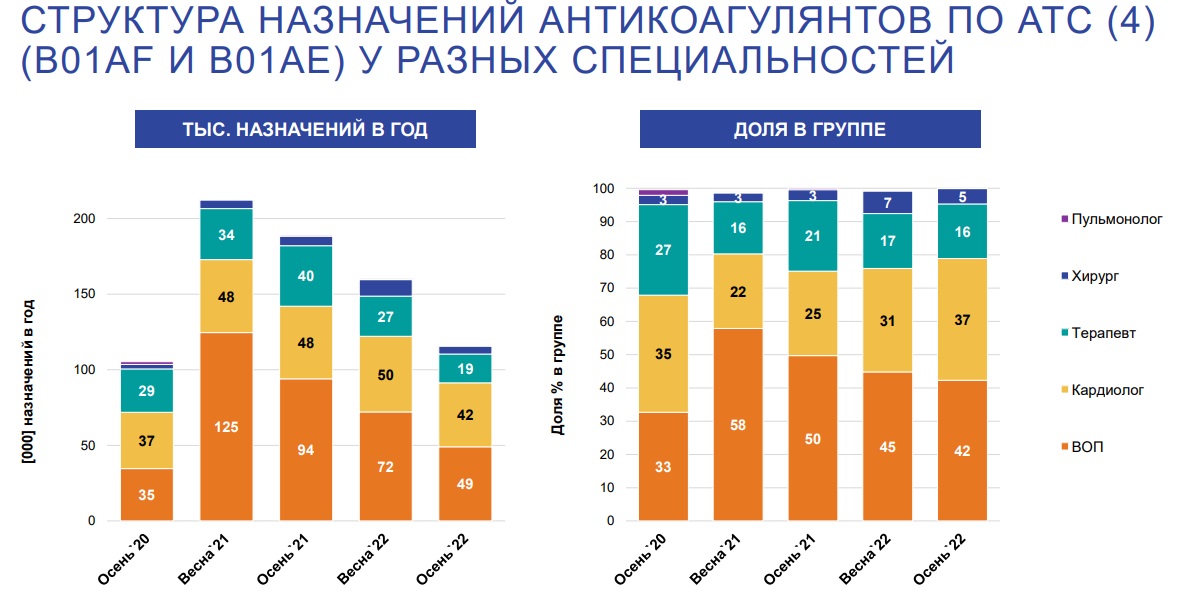

В период пандемии, которая серьезно изменила фармацевтические рынки всех стран, важную роль и развитие приобрели антикоагулянты. Анализ практики назначений в этой части позволяет изучить один из интересных примеров активно развивающегося сегмента – антикоагулянтов по АТС 4 уровня (группы B01AF И B01AE) в разрезе различных специальностей. Доля кардиологов в назначениях этой группы демонстрирует стабильность, но несколько повысилась в последнем периоде, в то время как доля терапевтов незначительно снизилась. После ковидного периода доля назначений ВОПов увеличилась на 9% по сравнению с осенью 2020, тогда как доля терапевтов снизилась на 11% по сравнению с тем же периодом. Для сравнения, анализ аналогичных данных, полученных в России, не демонстрирует значимых изменений, при том, что количество назначений в рамках категорий в четвёртом квартале 2021 года значительно выше показателей Казахстана. Доля терапевтов в выписке в третьем квартале 2022 года составляет 55%, что лишь на 3% меньше доли терапевтов на пике ковидного периода в четвёртом квартале 2021 года, где показатели назначений антикоагулянтов составляли более 2,7 млн назначений по всем специальностям.

Динамика развития портфелей ключевых игроков рынка

Для того, чтобы мониторировать изменения, происходящие на фармацевтическом рынке, анализировать результаты продвижения препаратов компаний, успешность лочней и наблюдать за развитием брендов в разных категориях, Ipsos изучает продуктовые портфели, чтобы понимать, за счет чего происходит рост или снижение тех или иных показателей либо позиций игроков рынка. По результатам анализа актуальных данных можно отметить, что на фармацевтическом рынке Казахстана, для которых отмечена положительная динамика назначений портфеля препаратов.

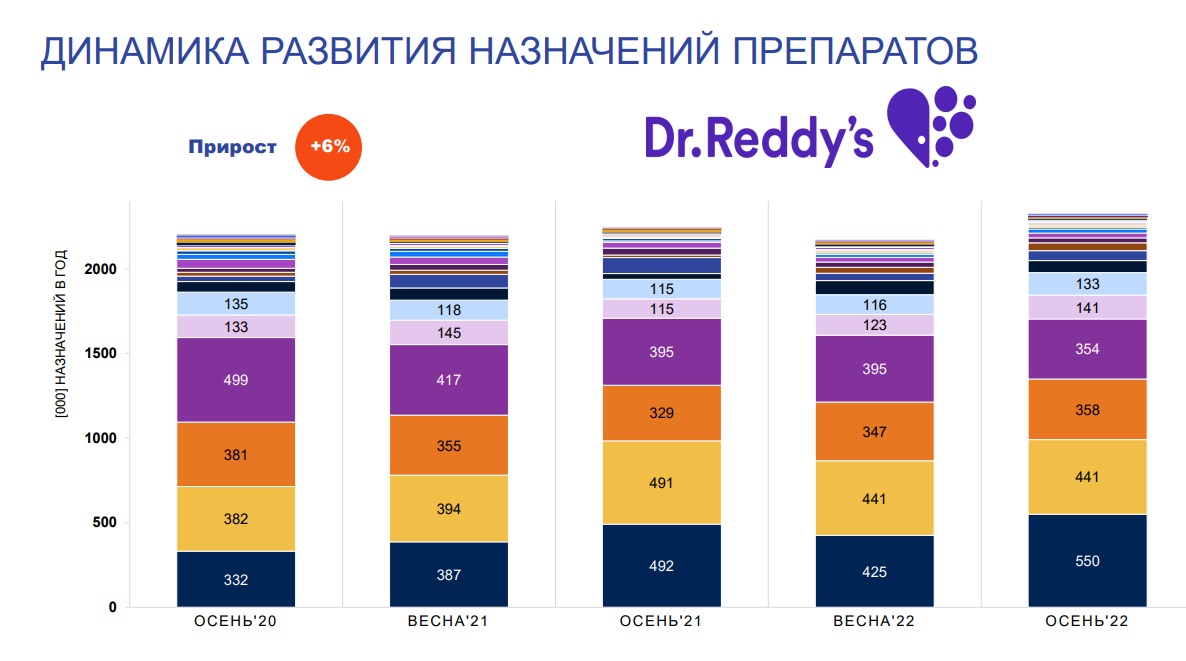

Компания Dr.Reddys может быть отмечена в качестве примера стабильного развития всего портфеля препаратов компании, в особенности таких, как «Називин», «Омез», «Найз» и «Ципролет». В целом, весь портфель компании показывает суммарный рост 6% по сравнению с данными, полученными в рамках осенней волны 2020 года.

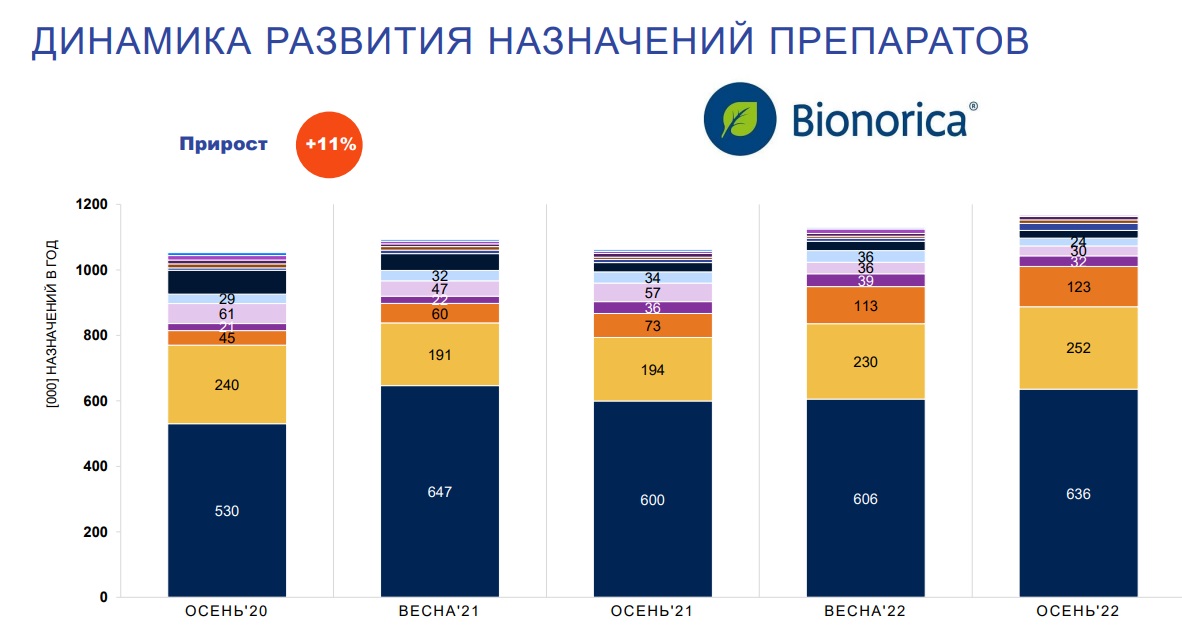

На примере компании «Бионорика» можно проанализировать пример стратегии, при которой укрепляются позиции нескольких сильных брендов, таких как «Канефрон Н», «Синупрет» и «Тонзилгон», тогда как иные препараты в рамках портфеля не демонстрируют столь заметной динамики. Совокупный рост назначений продуктов в портфеле компании составляет 11% к осени 2020 года.

В завершении компания Ipsos поделилась с аудиторией информацией о фокусах исследования в 2023 году. В 2022 исследование было расширено в направлении изучения ковида в анамнезе пациентов и его влияния на здоровье населения и выписку, а также в части расширения возможностей для изучения пути пациента и такой составляющей этой проблематики как перенаправление пациента от одного врача к другому. В 2023 компания Ipsos продолжит изучать врачебную практику различных специальностей врачей Казахстана, отлеживая изменения ключевых показателей, характеризующих развитие рынка и активность его участников.

Комментарии

(0) Скрыть все комментарии