Первый раз на Pharmnews.kz?

Войдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

ЗарегистрироватьсяВойдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

Зарегистрироваться

Острая диарея является частой причиной обращения покупателей в аптеку за cредством для купирования этого синдрома. Так, по данным ВОЗ, во всем мире ежегодно фиксируются примерно 1,7 млрд случаев диареи. Ведущими причинами развития острой диареи являются кишечные инфекции и прием лекарственных средств. В Казахстане заболеваемость острыми кишечными инфекциями была на уровне 37,1 на 100 тыс. населения за 2020 год, что меньше, чем за 2019 год, когда заболеваемость составляла 61,6 на 100 тыс. человек. С другой стороны, на фармацевтическом рынке был отмечен рост продаж антибиотиков, вызывающих антибиотик-ассоциированную диарею. Объем продаж этих препаратов на розничном рынке вырос на 15% в упаковках за 2020 год. Перечисленные факторы могли оказать влияние на розничный рынок лекарственных средств для лечения диареи. Для ответа на данный вопрос был проведен аудит розничных продаж фармацевтических дистрибьюторов Казахстана за 2020 год по данным аналитической базы Vi-ORTIS.

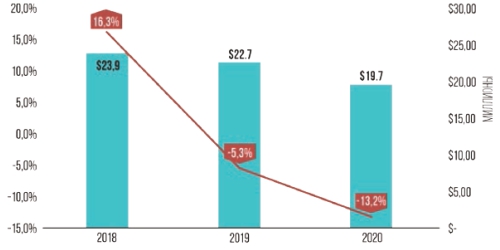

Объем розничного рынка лекарственных препаратов для лечения острой диареи (далее - рынок) сократился за 2020 год на 13,2% в долларах США до 19,7 млн долларов США в дистрибьюторских ценах. В 2019 году рынок показал также отрицательную динамику продаж препаратов с темпом убыли продаж в 5,3% в денежном выражении (график 1).

График 1. Объемы и динамика продаж препаратов для лечения диареи

на розничном рынке Казахстана в денежном выражении

Источник: аналитическая база Vi-ORTIS

Таким образом, можно отметить усиление отрицательного тренда на рынке. Для понимания причин развития этой ситуации рассмотрим рынок в разрезе сегментов. Сегменты рынка были выделены по принципу механизма их действия на купирование симптомов диареи и их доли рынка в денежном выражении.

Основной сегмент рынка с долей рынка в размере 68,2% в долларах США был представлен препаратами, восстанавливающими физиологическую микрофлору кишечника. В этот сегмент входят как пробиотики, так и пребиотики, зарегистрированные как лекарственные средства. Следующая группа препаратов на рынке относилась к энтеросорбентам. Энтеросорбенты способны связывать токсические вещества в желудочно-кишечном тракте и тем самым снижать интоксикацию и симптомы диареи. Доля энтеросорбентов в 2020 году на рынке уменьшился с 20,6% до 19,4% в денежном выражении.

Третий сегмент по размеру доли рынка был сформирован противомикробными препаратами, применяемыми для лечения диареи. В сегмент вошли противомикробные препараты, которые практически не всасываются в ЖКТ и оказывают влияние непосредственно на возбудителя диареи в просвете кишечника при острой кишечной инфекции. Доля противомикробных препаратов на рынке в 2020 году увеличилась до 4,7% в долларах США.

Четвертая группа препаратов, применяемая при лечении диареи, была представлена антиперистальтическими средствами. Данные препараты замедляют перистальтику кишечника, увеличивая время для достаточного впитывания воды и электролитов в кишечнике. Доля антиперистальтических препаратов в анализируемом году уменьшилась до 4% в долларах США. Кроме того, для восполнения потерь жидкости и электролитов при острой диарее используют регидратационные препараты, на которые приходилась доля рынка в размере 3,7% в долларах США. Прочие препараты для лечения диареи занимали незначительную долю рынка в размере 0,04% в денежном выражении.

Рассмотрение динамики продаж на рынке препаратов, применяемых для лечения дисбактериоза, имеет важное значение для понимания динамики развития рынка в целом, так как данные препараты занимали значимую долю рынка в денежном выражении. В 2020 году динамика продаж препаратов для восстановления физиологической микрофлоры кишечника показала отрицательный тренд, выражающийся в сокращении объема продаж на 12,9% в долларах США. В данном сегменте препараты продавались с ценой от 1,5$ до 11,5$.

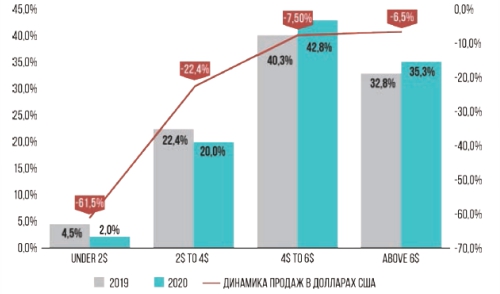

При распределении продаж препаратов по ценовым диапазонам можно выделить 4 ценовых сегмента, показанных на графике 2. Везде динамика продаж была отрицательная в денежном выражении. Но она была неоднородной и имела тенденцию к снижению темпа убыли продаж при росте стоимости препарата. Так, доступные препараты продавались с убылью продаж на 61,5% в долларах США, а препараты с ценой свыше 6 долларов США имели убыль продаж в размере 6,5% в денежном выражении.

График 2. Ценовая структура розничного рынка препаратов

для лечения диареи в денежном выражении

Источник: аналитическая база Vi-ORTIS

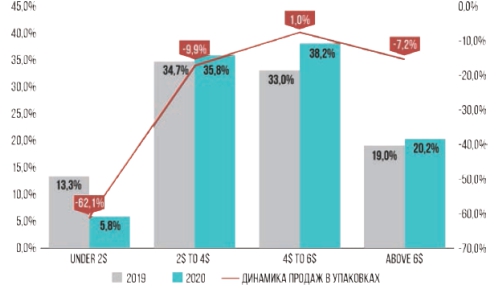

В масштабе цен до 2 долларов США продажи препаратов значительно сократились на 62,1% в натуральном выражении, остальные ценовые диапазоны также продемонстрировали отрицательную динамику продаж, что может быть связано со снижением потребления препаратов на рынке (график 3).

График 3. Ценовая структура розничного рынка препаратов

для лечения диареи в натуральном выражении

Источник: аналитическая база Vi-ORTIS

На уменьшение потребления лекарственных средств на рынке для нормализации микрофлоры кишечника также указывает снижение цен на препараты в долларах США. Стоимость препаратов в 2020 году снизилась на 6,7% в долларах США согласно индексу цен. Наибольшим снижением цены отличился препарат «Хилак® форте». Его цена снизилась на 16,4% в долларах США согласно индексу цен. Препарат «Хилак® форте» был лидером сегмента рынка с долей в размере 36,4% в долларах США (таблица №1). На второй позиции по размеру доли сегмента рынка был препарат «Линекс®». Объем его продаж в 2020 году сократились на 13,4% в долларах США. Продажи сократились также у препаратов «Энтерожермина®» и «Лацидофил® WM», входящих в пятерку препаратов с наибольшей долей сегмента рынка в денежном выражении. Из общего тренда выбыл только препарат «Лактон», относящийся к пробиотикам в комбинации с витаминами и с доступной средней ценой в 2,6 доллара США. Препарат показал рост объема продаж на 40,9% в долларах США и на 33,7% в упаковках. Однако данный рост наблюдался после ощутимого спада продаж в 2019 году на 28,6% в долларах США и на 30,8% в упаковках. Из чего можно заключить, что динамика продаж препарата не была признаком присутствия тренда роста продаж на рынке.

Таблица №1. Ведущие препараты, нормализующие микрофлору кишечника,

в денежном выражении

Источник: аналитическая база Vi-ORTIS

В итоге, несмотря на рост продаж антибиотиков для системного действия, спрос на препараты, нормализующие микрофлору кишечника в 2020 году, не вырос. Причина противоположных трендов продаж антибиотиков системного действия и препаратов, нормализующих микрофлору кишечника, возможно заключается в ожидании потребителей дефицита противомикробных препаратов в 2020 году на фоне карантина и закупе их про запас, либо желанием потребителей сэкономить на покупке пробиотика или пребиотика.

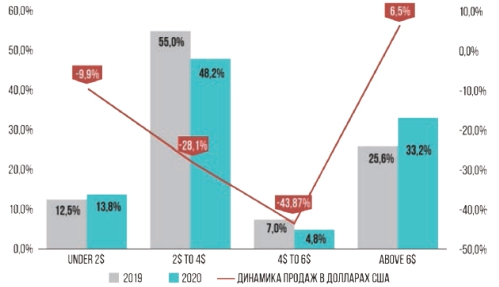

Второй сегмент рынка сформировали энтеросорбенты. Объем сегмента рынка сократился на 18,1% в долларах США и 19,5% в упаковках. Продажи энтеросорбентов уменьшились во всех ценовых сегментах, кроме ценового диапазона свыше 6 долларов США (график 4). Объем продаж этого ценового диапазона вырос на 6,5% в долларах США, что обусловлено ростом продаж препарата «Энтеросгель®». Его продажи выросли на 8% в долларах США в результате роста продаж препарата в натуральном выражении на 10,2% (таблица 2). Препарат с долей в 27% в долларах США занимал вторую позицию сегмента рынка и был самым дорогим энтеросорбентом.

График 4. Ценовая структура розничного рынка энтеросорбентов

в денежном выражении

Источник: аналитическая база Vi-ORTIS

Таблица №2. Ведущие препараты среди энтеросорбентов

в денежном выражении

Источник: аналитическая база Vi-ORTIS

Наибольшая доля сегмента рынка была у препарата «Смекта®» в размере 30,4% в долларах США. В анализируемом году объем продаж препарата сократился на 35,5% в долларах США, что оказало ощутимое негативное влияние на объем продаж сегмента рынка. Сокращение объема продаж препаратов в натуральном выражении, главным образом, было определено резким уменьшением объема продаж активированного угля от компании Dolce на 52,5% в натуральном выражении. Получается, что негативная динамика продаж энтеросорбентов была связана с двумя препаратами. Интересной является динамика продаж противомикробных препаратов, применяемых при диарее, оказывающих влияние непосредственно на патогенную микрофлору в просвете кишечника, как средства этиотропного лечения. Динамика продаж антибиотиков была в 2020 году положительной в денежном выражении, но отрицательной в натуральном выражении. Так, объем продаж увеличился на 5,3% в долларах США и уменьшился на 21,3% в упаковках. Развитие такой динамики произошло в результате значительного сокращения продаж доступных препаратов с ценой до 1 доллара США на 50,2% в натуральном выражении. На таком фоне выросли продажи ведущего препарата сегмента рынка в денежном выражении «Альфа Нормикс®» на 23,6% (таблица 3).

Таблица №3. Ведущие препараты среди кишечных антибиотиков

в денежном выражении

Источник: аналитическая база Vi-ORTIS

Лидер 2019 года препарат «Стопдиар®» не показал роста продаж в денежном выражении в 2020 году в результате снижения стоимости препарата на 5,6% в долларах США согласно индексу цен. Препарат «Стопдиар®» в условиях противостояния с прямыми конкурентами потерял позицию лидера.

Вышеописанная динамика продаж противомикробных препаратов стала следствием замещения доступных препаратов на дорогие препараты, такие как «Альфа Нормикс®» и «Стопдиар®», и не демонстрировала роста потребления кишечных антибиотиков в целом.

Противоположный тренд развития продаж от кишечных антибиотиков показал сегмент рынка, представленный препаратами, снижающими моторику кишечника. Доступные препараты по цене замещали дорогой оригинальный препарат «Имодиум®».

Объем продаж препарата лоперамид от Борисовского ЗМП увеличился в 2020 году на 20,8% в упаковках, достигнув объема продаж в 1,3 млн упаковок. В свою очередь продажи оригинального препарата «Имодиум®» снизились до 171,5 тыс. упаковок.

Регидратационные препараты, применяемые для восстановления потерь жидкости и микроэлементов, являются средствами для лечения диареи. За анализируемый год препараты показали значительный рост продаж как в денежном, так и в натуральном выражении. Так, объем продаж солевых препаратов вырос на 21,8% в долларах США и 42,8% в упаковках. Менее высокий темп роста продаж солевых составов связан со снижением их стоимости на 19,0% в долларах США согласно индексу цен. Основу сегмента рынка солевых составов представлял препарат Регидрон», на который приходилась доля в размере 73,2% в долларах США. Продажи препарата выросли на 18,2% в долларах США и 19,3% в упаковках.

Аудит продаж препаратов для лечения диареи за 2020 год выявил преимущественно негативные тренды. Стоимость препаратов на рынке ощутимо снизилась за 2020 год. Наглядным примером стало снижение стоимости препарата «Хилак® форте». Кроме того, наблюдались спады потребления препаратов в натуральном выражении. Убыль продаж в натуральном выражении показали главные бренды рынка, такие как «Линекс®», «Смекта®» и «Имодиум®», что для рынка было критично. Отсутствие роста продаж препаратов, нормализующих микрофлору кишечника, в поддержании тренда роста продаж антибиотиков системного действия может быть связано с желанием потребителей сэкономить или приобретением из про запас. Положительную динамику продаж показали только регидратационные препараты как в денежном, так и натуральном выражении. Впрочем, для рынка продажи регидратационных препаратов были не столь значимы в виду их низкой стоимости, которая к тому же еще и снизилась. Сокращение заболеваемости острыми кишечными инфекциями могло быть связано со снижением обращении больных в лечебно-профилактические учреждения в период карантина. В таком случае рост продаж регидратационных препаратов может быть объективным показателем роста случаев диареи при острой вирусной кишечной инфекции.

Д. Батыров,

аналитик компании Vi-ORTIS, магистр медицины

Комментарии

(0) Скрыть все комментарии