Первый раз на Pharmnews.kz?

Войдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

ЗарегистрироватьсяВойдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

Зарегистрироваться

Гепатопротекторы, как лекарственные средства, применяются в лечебной практике в виде дополнительного лечения заболеваний печени, вследствие ряда качеств, таких как способность к восстановлению гемостаза в печени или к протекции печеночных клеток от внешних неблагоприятных факторов. Применение гепатопротекторов для лечения заболеваний печени в Казахстане привело к образованию розничного рынка гепатопротекторов. Рассмотрим изменения этого рынка на основании данных из аналитической базы данных аналитической компании Vi-ORTIS по розничному рынку лекарственных средств.

Рынок гепатопротекторов в 2020 году существовал в условиях пандемии COVID-19, которая вызвала значимое увеличение потребления лекарственных средств населением. Так, в аптеках выросло потребление в упаковках: антибиотиков на 15%, анальгетиков на 28,9%, противовоспалительных препаратов на 14%, антикоагулянтов на 35,9%, противовирусных препаратов на 74,6% в разрезе АТХ классификации лекарственных средств согласно данным компании Vi-ORTIS. Необходимо отметить, что многие препараты, потребление которых выросло на розничном рынке, обладают гепатотоксическим действием. Например, популярный жаропонижающий и анальгезирующий препарат «Парацетамол» согласно данным FDA относится к препаратам, имеющих значимый потенциал в развитии лекарственного поражения печени. Соответственно, можно предположить, что рост потребления препаратов с высоким потенциалом гепатотоксичности мог привести к увеличению лекарственно-индуцированных поражений печени. И в свою очередь увеличение печеночных повреждений должно было отразиться на рынке гепатопротекторов.

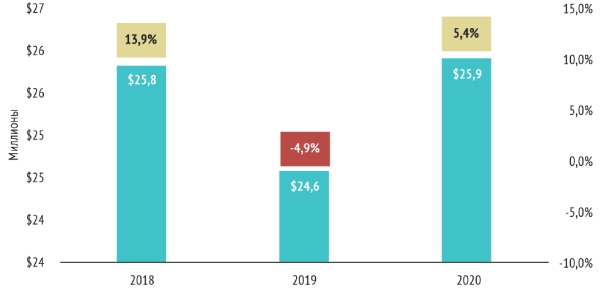

Объем розничного рынка гепатопротекторов за 2020 год вырос на 5,4% в долларах США и на 7,2% в упаковках и был равен 25,9 млн долларов США (в дистрибьютерских ценах) и 2,8 млн упаковок (график №1). Достигнутые показатели продаж как в денежном, так и в натуральном выражении были наибольшими значениями объема рынка за последние 3 года. В исследуемом году темп роста потребления препаратов превысил темп роста продаж препаратов за 2018 год. Так, в 2020 году потребление препаратов выросло на 7,2%, а в 2018 году темп роста потребления не превысил 5% в натуральном выражении. Таким образом, в 2020 году спрос на этот вид препаратов не только восстановился после снижения в 2019 году на 4,2% в упаковках, но был выше, чем в 2018 году.

График №1. Объем и динамика продаж гепатопротекторов

в долларах США на розничном рынке

Рынок гепатопротекторов является неоднородным как по составу, так и по порядку назначения лекарственного препарата. Для выявления потребительских предпочтений при выборе препарата рынок был рассмотрен в разрезе по составу, порядку назначения лекарственного средства и ценам. На основании действующего вещества можно выделить следующие группы препаратов: растительные препараты, аминокислоты или их производные, витамины, эссенциальные фосфолипиды и препараты урсодезоксихолевой кислоты (УДХК).

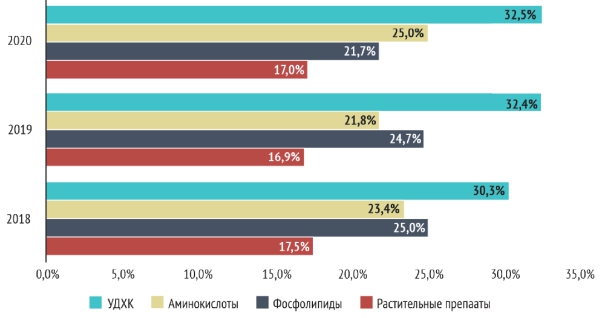

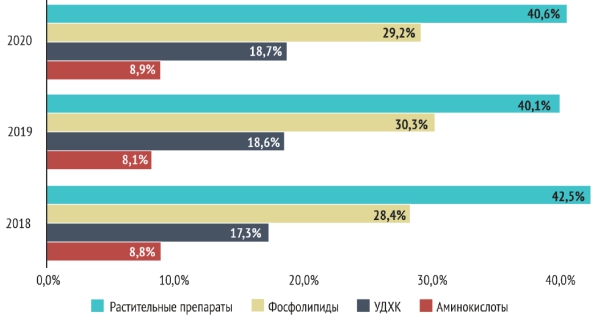

Ведущая группа препаратов на рынке была представлена препаратами УДХК по объему продаж в денежном выражении (график №2). Данная группа заняла долю рынка в 32,5% в долларах США за 2020 год. В натуральном выражении препараты УДХК занимали третье место по размеру доли рынка (график №3). Важно отметить, что группа препаратов УДХК продемонстрировала последовательное увеличение размера доли рынка в 2019 и 2020 гг. как в денежном, так и в натуральном выражении.

График №2. Основные группы гепатопротекторов в долларах США

График №3. Основные группы гепатопротекторов в упаковках

На втором месте по размеру доли рынка в денежном выражении были аминокислоты с долей рынка в 25% в долларах США. Аминокислоты заняли позицию эссенциальных фосфолипидов, которые спустились на третье место по размеру доли рынка в деньгах. По размеру доли рынка в упаковках аминокислоты и их производные занимали четвертую позицию за последние 3 года. Доля эссенциальных фосфолипидов в анализируемом году уменьшилась до 21,7% в долларах США на фоне сокращения объема продаж на 7,2% в денежном выражении.

Иная позиция на рынке у эссенциальных фосфолипидов (ЭФ) в упаковках. По размеру доли рынка в упаковках эссенциальные фосфолипиды занимали последние 3 года вторую позицию. Впрочем, доля эссенциальных фосфолипидов в натуральном выражении в 2020 году уменьшилась с 30,3% до 29,2% в результате менее выраженного темпа роста продаж в сравнении с темпом роста продаж аминокислот или УДХК. Так, темп роста продаж ЭФ был равен 3,3% в упаковках, тогда как у аминокислот темп роста продаж составил 17% в упаковках. Растительные препараты за счет увеличения объема продаж на 6,6% в долларах США продемонстрировали увеличение размера доли рынка до 17,1% в денежном выражении, но занимали четвертую позицию на рынке по размеру доли в деньгах. Однако в натуральном выражении растительные препараты относились к лидерам по размеру доли рынка. Все вышеперечисленные показатели означают, что потребители преимущественно покупали растительные препараты и эссенциальные фосфолипиды, позиционируемые как натуральные средства лечения поражений печени, хотя наблюдались сдвиги предпочтений потребителей в сторону аминокислот и УДХК.

Гепатопротекторы делятся на рецептурные и безрецептурные препараты согласно порядку назначения лекарственных средств. Рецептурные препараты назначаются врачами, а безрецептурные препараты потребители могут приобрести самостоятельно, либо по рекомендации провизора. Рецептурные препараты являлись основными препаратами на рынке в денежном выражении. Доля рецептурных препаратов в 2020 году увеличилась до 66,8% в долларах США благодаря увеличению продаж на 12,9% в деньгах. Ведущими рецептурными препаратами были лекарственные средства с УДХК с долей рецептурного сегмента рынка в 48,7% в долларах США. Доля УДХК в 2020 году уменьшилась под давлением менее высокого темпа роста продаж в размере 5,7% относительно темпа роста продаж всех рецептурных препаратов. На втором месте по размеру доли рецептурного сегмента рынка был представитель группы аминокислот препарата «Адеметионин» с долей 20,8% в долларах США. Кроме того, препарат показал наибольший темп роста продаж (в 30,2% в долларах США), что отразилось на доле препарата в положительную сторону.

На третьей позиции были эссенциальные фосфолипиды с долей в 19,4% в долларах США. В натуральном выражении позиции главных рецептурных препаратов соответствовали их позициям в денежном выражении. Однако необходимо отметить более высокие темпы роста потребления у препаратов «Адеметионин» (на 35% в упаковках) и эссенциальные фосфолипиды (на 15,3% в упаковках).

В сегменте рецептурных препаратов ведущим брендом был «Гептрал®» от компании Abbott с долей рецептурного сегмента рынка в размере 34,6% в долларах США (таблица №1). Препарат «Гептрал®» показал наибольший темп роста продаж как в деньгах (на 30,2%), так и в упаковках (на 35,1%) при самой высокой стоимости среди конкурентов (средняя цена за упаковку составила 28,2 доллара США). В натуральном выражении ведущим препаратом на рынке рецептурных препаратов был «Урсосан» от компании PRO.MED.CS с долей в 29,7%.

Таблица №1. ТОП-5 брендов среди рецептурных гепатопротекторов

в долларах США

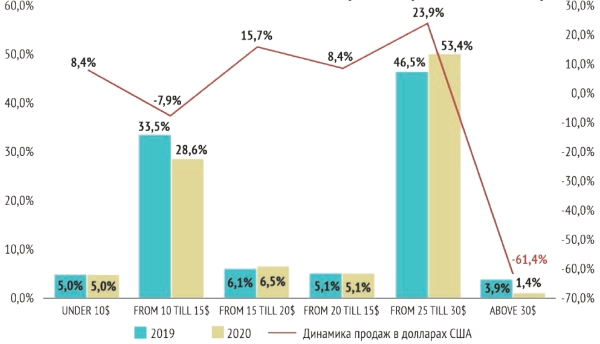

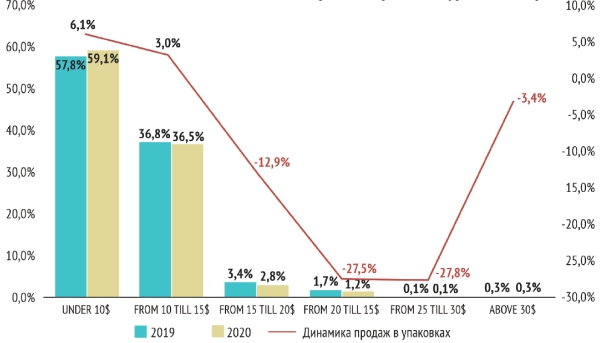

Ценовая структура рецептурных препаратов сформирована ценовыми диапазонами: до 10 долларов США, от 10 до 15 долларов США, от 15 до 20 долларов США, от 20 до 25 долларов США, от 25 до 30 долларов США и выше 30 долларов США (график №4). Ведущим ценовым диапазоном на рынке рецептурных препаратов был диапазон от 25 до 30 долларов США в денежном выражении, а в натуральном выражении наибольшая доля была у ценового сегмента от 10 до 15 долларов США.

График №4. Структура рецептурного сегмента розничного рынка

гепатопротекторов в денежном выражении

Положительная динамика продаж рецептурных препаратов в натуральном выражении наблюдалась во всех основных ценовых диапазонах. В результате объем продаж рецептурных препаратов вырос на 14,4% в упаковках и на 6,9% в деньгах.

Безрецептурные препараты, как правило, составляли основу рынка гепатопротекторов в натуральном выражении. Доля безрецептурных препаратов была равна 64,6% в упаковках. В 2020 году темп роста потребления безрецептурных препаратов составил 3,7% в упаковках, что меньше темпа потребления рецептурных препаратов, и доля безрецептурных препаратов уменьшилась с 66,9% в 2019 году до 64,6% в 2020 году. В данной категории потребители отдавали свое предпочтение, главным образом, эссенциальным фосфолипидам. Треть покупок в натуральном выражении относилось к этим препаратам (32,3%). В денежном выражении у эссенциальных фосфолипидов была доля безрецептурного сегмента рынка равной 36%.

Следующая группа по размеру доли рынка безрецептурных препаратов среди гепатопротекторов была представлена комбинированными растительными препаратами, состоящими из двух и более основных растительных компонентов. Доля комбинированных растительных препаратов была равна 24,1% в упаковках и 17,7% в деньгах. На третьей позиции были препараты на основе расторопши (силимарин) с долей в безрецептурном сегменте рынка гепатопротекторов в размере 16,6% в упаковках и 16,4% в деньгах. Главный бренд на рынке безрецептурных гепатопротекторов был препарат «Эссенциале® форте Н» от компании Sanofi с долей в размере 35,3% в долларах США (таблица №2). Доля препарата в безрецептурном сегменте рынка уменьшилась в 2020 году в результате снижения стоимости препарата на 16,4% в долларах США. Основной конкурент препарата Эссенциале® форте Н был препарат «Карсил®» от компании «Софарма». Объем продаж этого препарата вырос на 18,4% в долларах США и на 28,2% в упаковках. На третьей позиции был препарат «Хофитол®» от компании Mayoly с долей рынка в 12% в долларах США. Продажи препарата в денежном выражении выросли всего на 3,1% в долларах США вследствие повышения стоимости препарата на 2,1% в долларах США.

Таблица №2. ТОП-5 брендов среди безрецептурных гепатопротекторов

в долларах США

Потребление безрецептурных препаратов выросло на 3,7% в упаковках, преимущественно за счет препаратов со стоимостью менее 5 долларов США (график №5). Также рост продаж в натуральном выражении был у препаратов со стоимостью от 5 до 10 долларов США.

График №5. Структура безрецептурного сегмента розничного рынка

гепатопротекторов в натуральном выражении

Источник: Аналитическая база Vi-ORTIS

Препараты с более высокими ценами имели отрицательную динамику продаж как в деньгах, так и в упаковках.

Полученные результаты показали, что основное предпочтение потребителей относилось к безрецептурным препаратам (ЭФ и растительным препаратам), которые были более доступные по цене и имели натуральное природное происхождение. Главным представителем безрецептурных препаратов был препарат «Эссенциале® форте Н», который в 2020 году значительно подешевел. Более дорогие безрецептурные препараты пользовались меньшим спросом, так как потребность в дорогих препаратах перекрывалась рецептурными препаратами. Рецептурные гепатопротекторы стали больше пользоваться спросом у потребителей в 2020 году, основу которых составляли препараты УДХК.

Ведущим рецептурным препаратом был препарат «Гептрал®», который лидировал и по объему продаж, и по темпу роста продаж. В заключении следует отметить, что в период пандемии COVID-19 спрос на гепатопротекторы вырос, а определяющим трендом на рынке стало усиление позиций рецептурных препаратов, которые внесли основной вклад в рост рынка как в денежном, так и натуральном выражении.

Д.С. Батыров,

аналитик компании Vi-ORTIS,

магистр медицины

Комментарии

(0) Скрыть все комментарии