Первый раз на Pharmnews.kz?

Войдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

ЗарегистрироватьсяВойдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

Зарегистрироваться

Розничный рынок лекарственных средств несет важную социальную роль в обеспечении населения Казахстана безопасными и эффективными препаратами для охраны здоровья. С другой стороны, это экономически значимый рынок, основанный на затратах потребителя из собственного кармана. Исходя из вышеизложенного, маркетинговое исследование розничного рынка готовых лекарственных средств (далее - ГЛС) позволит показать и предпочтение потребителей при выборе ГЛС, и общее состояние рынка лекарственных средств, зависящего только от расходов населения.

Маркетинговое исследование розничного рынка (далее – рынок) ГЛС проведено на основе данных из аналитической базы «Sell In» компании Vi-ORTIS. Аналитическая база данных «Sell In» содержит информацию о продажах дистрибьютеров Казахстана в аптеки, которые в свою очередь реализовали фармацевтическую продукцию конечному потребителю согласно кодексу «О здоровье народа и системе здравоохранения РК». Для оценки рынка в денежном выражении были взяты дистрибьютерские цены в долларовом эквиваленте. Рынок оценивался в долларах США в виду того, что рынок являлся импортозависимым. Так, за 2019 год импортная продукция на рынке занимала долю в размере 91,2% в денежном выражении и 70,1% в натуральном выражении. Возможно, для отечественных производителей также будет интересен расчет в долларах США для оценивания потенциала рынка в иностранной валюте, учитывая тот факт, что в фармацевтической отрасли Казахстана сырье, упаковка, технологии и оборудование в основе импортное.

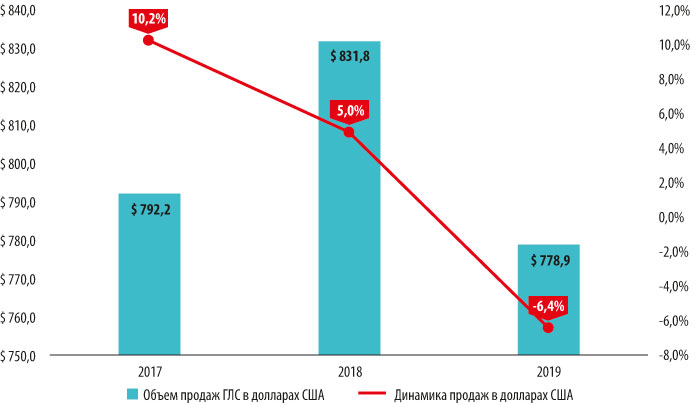

В 2019 году на рынке наблюдалась отрицательная динамика. Объем продаж ГЛС сократился на 6,4% в долларах США и на 5,5% в упаковках относительно объема реализации препаратов за 2018 год. Если оценивать годовые итоговые объемы продаж на рынке ГЛС за последние 3 года, то за 2019 год был достигнут минимальный объем рынка в денежном выражении в размере 778,9 млн долларов США (рисунок №1). В натуральном выражении рынок за 2019 год в объеме 496,2 млн упаковок был на второй позиции по размеру объема рынка после результатов, полученных за 2018 год.

Рисунок №1. Объемы розничного рынка ГЛС с 2017 по 2019 гг.

Источник: аналитическая база «Sell In» от компании Vi-ORTIS

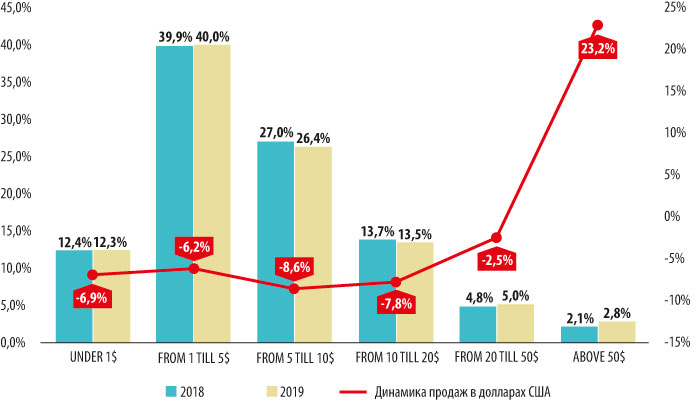

Структура рынка ГЛС неоднородна в разрезе цен. На рынке продавались препараты с ценой от 0,01 доллара США до 7063,26 долларов США. Исходя из ценовой неоднородности рынка, была рассмотрена структура рынка в следующих ценовых диапазонах: до 1 доллара США, от 1 до 5 долларов США, от 5 до 10 долларов США, от 10 до 20 долларов США, от 20 до 50 долларов США и свыше 50 долларов США (рисунок №2). Основу рынка в денежном выражении формировал ценовой сегмент от 1 до 5 долларов США с долей рынка в 40,0%. Второй по размеру доли рынка ценовой сегмент от 5 до 10 долларов США с долей в 26,4% в долларах США. Затем следуют доли ценовых сегментов от 10 до 20 долларов США с долей в размере 13,5% и до 1 доллара США с долей в 12,3% в денежном выражении. Более дорогие ценовые сегменты на рынке Казахстана имели наименьшие доли рынка в долларах США, а значит существенного влияния на динамику рынка не имели. Динамика продаж на рынке была отрицательной, и в каждом ценовом сегменте отрицательная динамика присутствовала. Как в главном ценовом сегменте от 1 до 5 долларов США с убылью продаж препаратов на 6,2% в долларах США, так и в дорогом сегменте от 20 до 50 долларов США с убылью продаж на 2,5%. Противоположная динамика со значительным ростом объема продаж в стоимостном выражении наблюдалась только в дорогом ценовом сегменте свыше 50 долларов США благодаря продажам препарата «Рекормон». Доля дорого сегмента на рынке увеличилась до 2,8% в долларах США.

Рисунок №2. Ценовая структура розничного рынка ГЛС за 2019 год в долларах США

Источник: аналитическая база «Sell In» от компании Vi-ORTIS

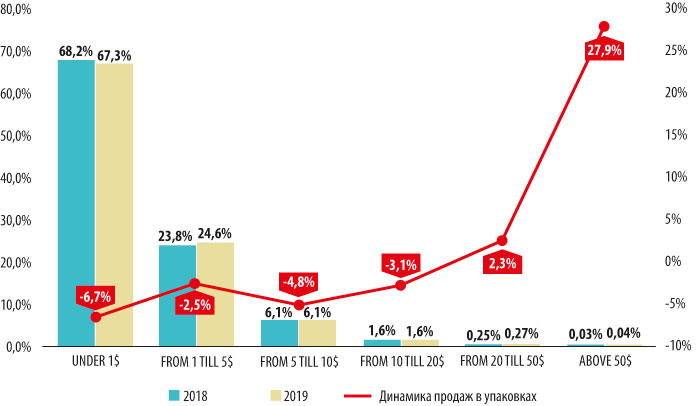

Анализ структуры рынка в разрезе цен в натуральном выражении выявил следующие тенденции: значительная доля рынка принадлежала недорогим препаратам с ценой до 1 доллара США в 67,3% в упаковках, отрицательная динамика отслеживалась во всех значимых сегментах рынка с долей более 1% в упаковках и наивысший темп убыли продаж в натуральном выражении был в недорогом ценовом сегменте до 1 доллара США в сравнении с темпом убыли продаж в других ценовых сегментах (рисунок №3). Таким образом, тенденция на сокращение потребления ГЛС в упаковках присутствовала во всех значимых для рынка ценовых сегментах, и отрицательно отразилась на объеме продаж в стоимостном выражении. С целью определения силы влияния сокращения потребления ГЛС в натуральном выражении на динамику продаж в денежном выражении был определен индекс упаковок, который подтвердил отрицательное влияние сокращения потребления ГЛС на объем рынка в денежном выражении на 2,5%.

Рисунок №3. Ценовая структура розничного рынка ГЛС за 2019 год в упаковках

Источник: аналитическая база «Sell In» от компании Vi-ORTIS

На динамику рынка традиционно влияют изменения цен на лекарственные препараты. При условии повышения их стоимости оказывается положительное влияние на рост объема рынка или, наоборот, при понижении цен на ГЛС достигается обратный эффект. Как правило, для определения динамики цен и силы ее влияния на рынок используют индекс цен. Индекс цен сравнивает цены за изучаемый период времени с ценами за базисный период времени в денежном выражении. Индекс цен за 2019 год в долларовом эквиваленте был отрицательный в размере 4,8%, что обозначает, преимущественное, снижение стоимости ГЛС на рынке за 2019 год в долларах США. Однако, аналогичный расчет индекса цен в национальной валюте привел к положительному результату, а именно к приросту на 5,6%. Следовательно, на стоимость ГЛС в долларах США негативное влияние оказало повышение стоимости доллара США по отношению к тенге в среднем на 11,0% в тенге по данным Национального Банка Казахстана, что вызвало снижение стоимости ГЛС в долларах США. Из чего можно заключить, что слабость национальной валюты и низкие темпы роста стоимости ГЛС оказали на рынок ГЛС негативное действие.

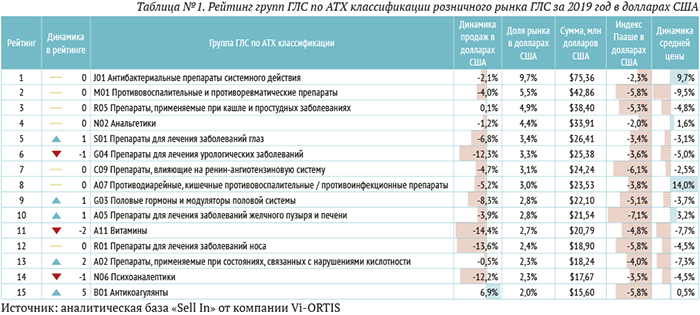

Изменение потребления лекарственных средств на рынке важно рассмотреть в разрезе анатомо-терапевтическо-химической (АТХ) классификации, чтобы определить основные предпочтения потребителей за 2019 год. Рассматривая группы ГЛС по АТХ классификации на рынке за 2019 год необходимо отметить, что большинство групп ГЛС продемонстрировали отрицательную динамику как в стоимостном (64 группы), так и в натуральном выражении (62 группы). Были изучены главные группы ГЛС по АТХ классификации в денежном выражении в виду того, что на эти группы пришлась основная часть расходов населения. Главная группа ГЛС по размеру доли рынка в денежном и натуральном выражении – это J01 «Антибактериальные средства системного действия» (таблица №1). Потребление антибиотиков значительно сократилось на 10,8% или на 8,1 млн упаковок. Как правило, на рынке потребитель предпочтительно приобретал инъекционную форму антибиотика во флаконе. Так, доля продаж инъекционной формы системного противомикробного средства во флаконе составляла от 62% до 67% в натуральном выражении за 3 последние года. В 2019 году продажи двух российских производителей «Биохимик» и «Биосинтез» (группа «Sun Pharma») значительно сократились 57,0% и 64,4% в натуральном выражении соответственно. Данная динамика, скорей всего, не была обусловлена снижением спроса на их продукцию, но имела значительный неблагоприятный эффект на рынок антибиотиков в виде убыли продаж препаратов из группы J01 на 2,1% в долларах США.

С другой стороны, неблагоприятная ситуация для рынка с российскими компаниями была возможностью увеличения объема продаж для их конкурентов, особенно для отечественной компании Santo (Polpharma Group). К примеру, продажи инъекционной формы антибиотика во флаконе от компании Santo (Polpharma Group) выросли менее чем в 3 раза в упаковках.

Вторая группа на рынке по размеру доли рынка в денежном выражении (доля 5,5%) включала в себя противовоспалительные и противоревматические препараты. Потребление противовоспалительных препаратов выросло на 6,1% в натуральном выражении или на 1,0 млн упаковок. Притом выросло потребление главным образом недорогих препаратов с ценой до 1 доллара США на 8,9% в упаковках и препаратов с ценой от 1 до 5 долларов США на 6,2% в упаковках. Однако, ощутимое сокращение продаж препарата «Артоксан» в форме для инъекций на 28,3% в упаковках на фоне роста продаж более доступного по цене аналогичного препарата под брендом «Тексикам», и снижение стоимости препаратов из группы M01 на 5,8% в долларах США, привело к уменьшению объема продаж группы противовоспалительных препаратов на 4,0% в долларах США.

Интересный факт, что рейтинг 15 групп с наибольшей долей рынка в стоимостном выражении покинула группа L01 «Иммуностимуляторы». Объем потребления данных лекарств сократился на 16,3% в натуральном выражении. Ведущую позицию в отрицательной тенденции в группе L01 за 2019 год занимал препарат «ВИФЕРОН®», продажи которого сократились на 21,3% в натуральном выражении. Сокращение потребления иммуностимуляторов указывает на снижение спроса на них у населения. Иная картина наблюдалась в группе B01 «Антикоагулянты», объем продаж которых вырос на 6,4% в натуральном выражении. Потребление антикоагулянтов выросло во всех ценовых сегментах. Такая картина продаж свидетельствует о высоком спросе на антикоагулянты у населения. Также высоким спросом отметились препараты из группы R05 «Препараты, применяемые при кашле и простудных заболеваниях» с ростом потребления во всех ценовых сегментах в натуральном выражении на 5,1%. Однако, снижение стоимости препаратов на 4,8% в долларах США, замедлило темп роста объема продаж данной группы препаратов до 0,1% в стоимостном выражении.

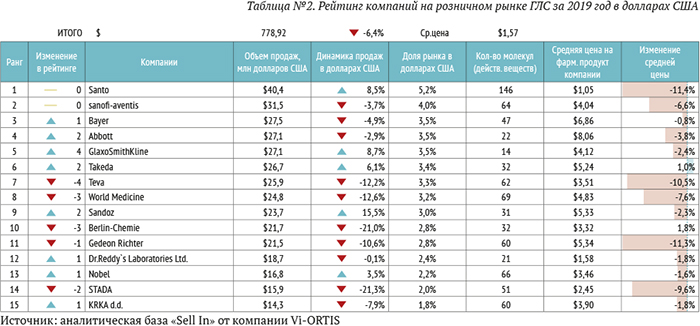

Для компаний, обеспечивающих рынок ГЛС своей продукцией, отрицательная динамика на рынке была серьезным вызовом. Так, из 15 основных компаний с наибольшей долей рынка в денежном выражении только 5 компаний смогли нарастить объем продаж и усилить свои позиции на рынке, а именно компании: Santo (Polpharma Group), GlaxoSmithKline, Takeda, Sandoz (Novartis) и Nobel (таблица №2). Компания Santo (Polpharma Group) сохранила статус лидера рынка в 2019 году в стоимостном выражении. Портфель продукции компании на рынке богат ассортиментом. Рассмотрим главные продукты компании с наибольшим объемом продаж. Так, препарат Амброксол под брендом «Амбро®» в разных лекарственных формах конкурировал с брендами «Амбробене®» от компании Teva и «Лазолван®» от компании Sanofi-aventis, имея профит в цене по всем позициям, кроме инъекционной формы, нарастил объем продаж на 11,4% в натуральном выражении. Из той же группы R05, на рынке был представлен препарат компании «Мукалтин®», который в сегменте недорогих препаратов с ценой до 1 доллара США и в группе отхаркивающих средств являлся основным препаратом (доля рынка 64,4% в долларах США и 66,0% в упаковках). При выборе противовоспалительного препарата, потребитель отдавал предпочтение ибупрофену, на долю которого приходилось 37,8% продаж в натуральном выражении и 18,0% в денежном выражении. Главный вклад в долю продаж ибупрофена в денежном выражении внесла продукция компании Santo под брендом «Ибуфен», так как еe доля составляла 65,2% в денежном выражении и 31,9% в натуральном выражении. Хорошие результаты продаж были у бренда компании «Аквадетрим», учитывая рост продаж препарата на 26,9% в упаковках. В 2019 году в результате вышеописанной ситуации с антибиотиками, главным продуктом компании по вкладу в прирост продаж компании стал препарат «Цефазолина натриевая соль», объем продаж которого вырос до 1,2 млн долларов США.

Ключевой продукт компании GlaxoSmithKline с долей портфеля в 28,6% в долларах США препарат «ТераФлю». Он имел долю рынка в 41,4% в долларах США и 27,5% в упаковках среди комбинированных препаратов с парацетамолом, и с долей в 58,7% в стоимостном выражении и 54,6% в натуральном выражении среди данных препаратов в виде порошка для внутреннего применения. Объем продаж препарата вырос на 15,1% в упаковках. Кроме препарата «ТераФлю», на рынке выросло потребление других ведущих препаратов компании в натуральном выражении: «Фенистил» – на 25,8%, «Зиртек®» – на 36,7%, «Вольтарен®» – на 42,0% и «Отривин» – на 22,8%.

У компании Takeda считался головным продуктом препарат «Актовегин®», но его потребление сократилось на 3,9% в упаковках. И на передний план по положительному влиянию на рост объема продаж вышли следующие препараты компании, а именно антигипертензионный препарат «Эдарби®», противовоспалительный препарат «Ксефокам», контрастное средство «Омнискан™» и миорелаксант центрального действия «Миорикс®».

Компания Sandoz показала наилучший темп роста продаж среди первых компаний по темпу роста продаж в стоимостном выражении благодаря своим ключевым препаратам «ЛИНЕКС®», «АЦЦ®», «Оспамокс®», «Кетонал®», «Экзодерил®» и, конечно, «Амоксиклав®».

Компания Nobel увеличила объем продаж на 3,5% в долларах США. Главный продукт компании препарат «ТАЙЛОЛФЕН ХОТ», являющийся прямым конкурентом препарата «ТераФлю», не показал схожую динамику продаж. Продажи препарата сократились на 0,8% в упаковках. Также отрицательная динамика наблюдалась у препарата «КОРОНИМ®» (убыль продаж на 4,5% в упаковках) и «Мелбек®» (убыль на 4,6% в упаковках). Важную лепту в рост компании вложили препараты «Синегра®» (прирост продаж на 81,1% в упаковках), «АНЗИБЕЛ®» (прирост продаж на 28,0% в упаковках) и «ЗИТМАК®» (прирост продаж на 16,1% в упаковках).

Анализ розничного рынка лекарственных средств за 2019 год выявил основные факторы, приведшие к сокращению объема рынка в стоимостном выражении. Преобладающим отрицательным фактором на рынке являлось снижение цен в долларах США на фоне значительного темпа роста стоимости доллара США по отношению к тенге. Второй по важности причиной сокращения продаж в стоимостном выражении стало снижение потребления лекарственных средств, которое наблюдалось во всех значимых ценовых сегментах рынка. Не коснулась отрицательная тенденция по потреблению ГЛС дорогих ценовых сегментов, возможно, в связи с высокой необходимостью больных в них и отсутствия возможности их замены на более доступные аналоги. Кардинальных изменений в предпочтениях потребителя не наблюдалось, также основные траты населения шли на антибиотики, противовоспалительные препараты и препараты для лечения простуды и симптоматического кашля. Можно отметить, что спрос на иммуностимуляторы у потребителей значительно сократился. В негативных условиях главные компании рынка часто показывали рост не за счет ведущих препаратов, как компания Santo (Polpharma Group) с препаратом «Цефазолина натриевая соль», компания Takeda с препаратом «Эдарби®» и т.д.

Д.С. Батыров,

магистр медицины,

аналитик компании Vi-ORTIS

Комментарии

(0) Скрыть все комментарии