Первый раз на Pharmnews.kz?

Войдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

ЗарегистрироватьсяВойдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

Зарегистрироваться

В начале каждого года отечественная аналитическая компания Vi-ORTIS традиционно знакомит читателей издания и партнеров с итогами развития фармацевтического рынка Казахстана за предыдущий год. В представленном материале вы найдете подробное исследование тенденций развития рынка в денежном и натуральном выражении, ценовую структуру рынка, а также узнаете о ТОП-15 сильных игроков 2021 года.

.jpg) Объем фармацевтического рынка лекарственных средств за 2021 год вырос на 35,1% в тенге до рекордного объема в 791,9 млрд тенге. Динамика продаж готовых лекарственных форм (далее - ГЛС) в млрд долларов США увеличилась на 30,7%, тогда как в 2020 году эта цифра составила 12,4% (График 1).

Объем фармацевтического рынка лекарственных средств за 2021 год вырос на 35,1% в тенге до рекордного объема в 791,9 млрд тенге. Динамика продаж готовых лекарственных форм (далее - ГЛС) в млрд долларов США увеличилась на 30,7%, тогда как в 2020 году эта цифра составила 12,4% (График 1).

Ключевым фактором роста рынка стало значительное освоение лекарственных средств через Единого дистрибьютора. Так освоение лекарственных средств для оказания ГОБМП выросло на 59,2% (400 млрд тг.), причем большая часть была направлена на закуп ГЛС для стационаров на сумму 239,6 млрд тг. (105,7%), а также для АЛО – 162,2 млрд тг. (19,4%).

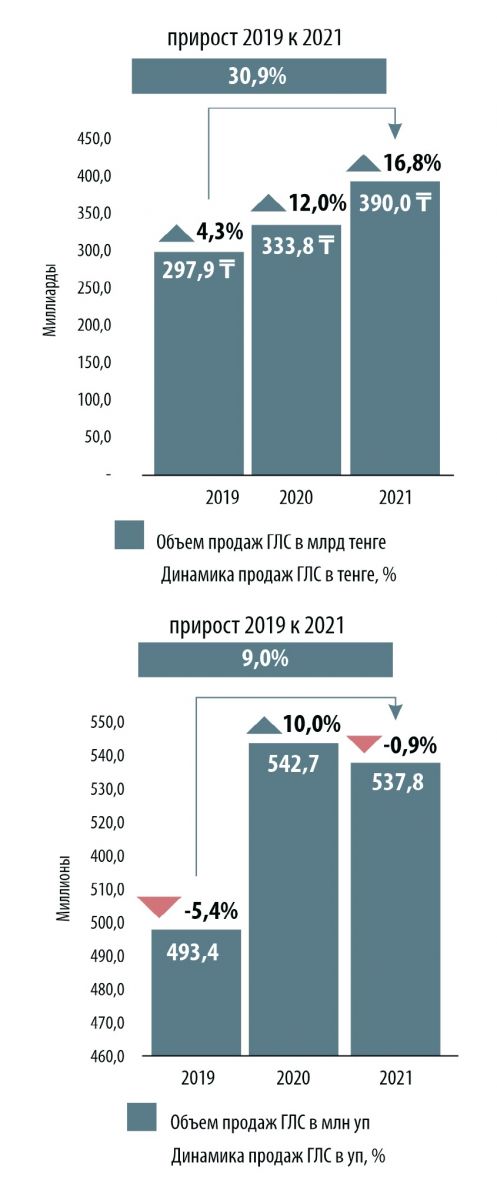

Не секрет, что основным каналом реализации ЛС считается розничный, именно в нем представлен более широкий ассортимент препаратов, которые пользуются у населения постоянным спросом. По данным аналитической компании Vi-ORTIS на 2021 год было реализовано более 6 тыс. наименований лекарственных средств на сумму 390 млрд тенге в дистрибьюторских ценах, а в натуральном выражении объем продаж составил 537,8 млн упаковок. Динамика продаж на розничном рынке ГЛС демонстрировала рост в денежном выражении, но незначительную убыть в упаковках на 0,9%.

Далее рассмотрим, как вели себя ключевые игроки на рынке, включая розничный и бюджетный каналы, кто лидировал и за счет каких препаратов был достигнут рост (Таблица).

До появления коронавирусной инфекции первыми в списке закупа за счет бюджетных средств были препараты для терапии ВИЧ-инфекции. Лидерами в этом сегменте были компании GlaxoSmithKline и Johnson & Johnson. Так, компания GlaxoSmithKline увеличила объем освоения на 62,7% в денежном выражении, что составило половину бюджетных средств на лечение ВИЧ-инфекции. Главным препаратом здесь был оригинальный препарата «Тивикай», который был разработан совместно с компанией Pfizer. Больше четверти бюджетных средств, выделенных на антиретровирусные препараты, освоила компания Johnson & Johnson, благодаря поставке таких ЛС, как препараты «Комплера», «Резолста», «Интеленс». В перечень противовирусных препаратов уже 2 года включены ЛС от коронавирусной инфекции. В 2020 году приобретались «Фабифлю» и «Ковифор», а в 2021 году бюджет на эти препараты составил 2,2 млрд тг. Но ни одна из ведущих компаний не участвовала в освоении бюджета на эти препараты и эту роль взял на себя индийский производитель - BDR Pharmaceuticals International Pvt. Ltd. В 2021 году в ЛПУ поставлялись вакцины для детей от основных инфекций: коклюш, гепатит В, столбняк, дифтерия, полиомиелит. Комплексные решения в иммунизации детей традиционно предлагала компания Sanofi, это вакцины «Гексаксим», «Пентаксим», «Эувакс В», она освоила за 2021 год -14,5 млрд тенге. В детской иммунизации участвовала также и Pfizer, которая освоила 10 млрд тенге.

Ведущим по выделенному бюджету до начала вакцинации было онкологическое направление. В 2021 году объем освоения средств этого направления для обеспечения ЛП вырос на 33%, в денежном выражении это составило 64 млрд тенге. Среди ТОП-15 крупных корпораций с наибольшей долей рынка по онкопрофильной специализации были такие компании как: ОА «Нобел АФФ», Pfizer, Johnson & Johnson, Roche, Bayer, Novartis. Лидером по освоению средств в онкологии за последние 3 года была компания Roche. В прошлом году реализация онкологических препаратов принесла ей 11 млрд тенге, что обеспечило ей половину объема продаж компании в Казахстане, который составил 37% в тенге и таким образом компания поднялась на 7 строчку рейтинга. Второй концерн по освоению средств на онкологические препараты - это компания АО «Нобел АФФ». Как отечественный товаропроизводитель она освоила 7 млрд тенге с лидирующим препаратом «Иммутин», увеличила объем продаж на 32%, но уступила третью позицию в рейтинге. Третьим поставщиком ЛП в этой области была компания Novartis, с освоением в размере 6, 5 млрд тенге. Компании Pfizer, Johnson & Johnson, Bayer также обеспечивали ЛПУ онкологическими препаратами, но это направление не было лидирующим для них в 2021 году.

Обращаем внимание, что в рейтинг включены также компании, которые фокусировались именно на розничных продажах. Abbott, Teva, Sandoz, World Medicine продемонстрировали показатели роста именно в розничном сегменте. Лидером в категории препаратов с гастроэнтерологической направленностью стала компания Abbott, c ростом на 24% в тенге с препаратами «Креон» и «Гептрал». Компания Teva превалировала в реализации средств по лечению диареи. Например, препарат «Хилак Форте» показал увеличение объема продаж на 2,8 млрд тенге. На втором месте в розничном канале среди противодиарейных средств – препарат «Линекс» от компании Sandoz, он показал рост на 1,9 млрд тенге. В итоге главным трендом в рейтинге 2021 года стало усиление веса компаний, которые участвовали в освоении бюджетных средств в области онкологии и вакцинации от COVID-19. Детальное рассмотрение динамики развития розничного рынка за последние 3 года поможет выявить наиболее успешный год. (График 2)

Обращаем внимание, что в рейтинг включены также компании, которые фокусировались именно на розничных продажах. Abbott, Teva, Sandoz, World Medicine продемонстрировали показатели роста именно в розничном сегменте. Лидером в категории препаратов с гастроэнтерологической направленностью стала компания Abbott, c ростом на 24% в тенге с препаратами «Креон» и «Гептрал». Компания Teva превалировала в реализации средств по лечению диареи. Например, препарат «Хилак Форте» показал увеличение объема продаж на 2,8 млрд тенге. На втором месте в розничном канале среди противодиарейных средств – препарат «Линекс» от компании Sandoz, он показал рост на 1,9 млрд тенге. В итоге главным трендом в рейтинге 2021 года стало усиление веса компаний, которые участвовали в освоении бюджетных средств в области онкологии и вакцинации от COVID-19. Детальное рассмотрение динамики развития розничного рынка за последние 3 года поможет выявить наиболее успешный год. (График 2)

На приведенном графике видно как растет объем продаж в 2019, 2020, 2021 годах. В 2019 году продажи увеличились на 4,3%, в 2020 году - на 12% и в 2021 году - на 16,8%, в денежном выражении это составило 390 млн тенге в дистрибьюторских ценах, а в натуральном выражении положительная динамика отсутствует и в 2021 году она снизилась на 0,9% (637, 8 млн ГЛС в упаковках). Если посмотреть на ежемесячные объемы продаж препаратов на розничном рынке за 2021 год в денежном и количественном выражении, то очевидно, что активность продаж совпадает с пиками заболеваемостью COVID-19. Эти вспышки наблюдались в начале года и в июне-августе 2021 года с появлением штамма «дельта». И в четвертом квартале 2021 года продажи не упали, несмотря на снижение числа заболевших коронавирусной инфекцией. Произошел резкий подъем продаж до 42,1 млрд тенге. Скорее всего такое явление было обусловлено ростом ОРВИ, который официально был подтвержден санитарно-эпидемиологической службой РК. Причиной роста ОРВИ могло быть возвращение учеников и студентов с летних каникул в учебные заведения.

Объемы продаж БАД и ИМН

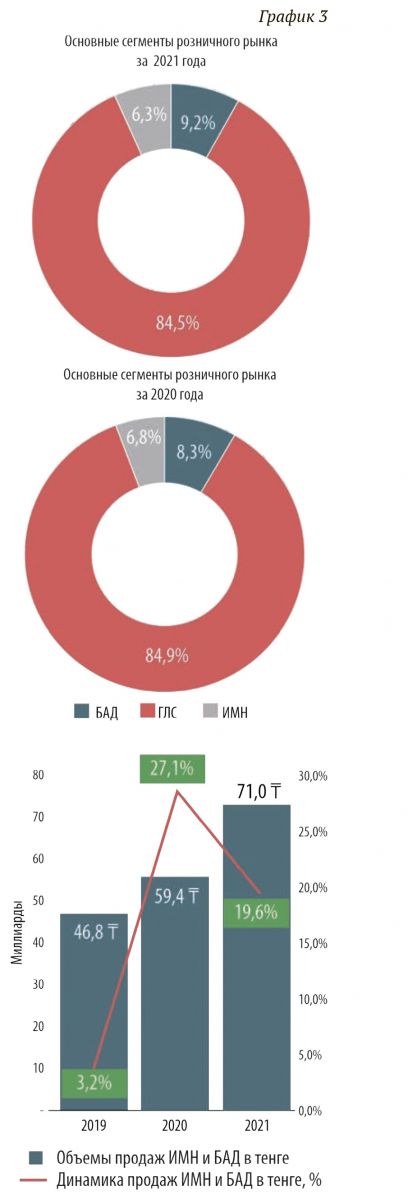

На розничном рынке основной объем продаж формировался за счет ГЛС – 84,5%, причем доля ГЛС по сравнению с 2020 годом уменьшилась на 0,4% в денежном выражении. Первым на рынке по темпам роста продаж были БАД с ростом на 8,3% в 2020 году и на 9,3% в 2021 году, рост ИМН снизился с 6,8% в 2020 году до 6,3% в 2021 году.

На розничном рынке основной объем продаж формировался за счет ГЛС – 84,5%, причем доля ГЛС по сравнению с 2020 годом уменьшилась на 0,4% в денежном выражении. Первым на рынке по темпам роста продаж были БАД с ростом на 8,3% в 2020 году и на 9,3% в 2021 году, рост ИМН снизился с 6,8% в 2020 году до 6,3% в 2021 году.

За последние 3 года доля БАД на розничном рынке увеличивается, это связано с ростом спроса или с расширением ассортимента. В целом рост ИМН и БАД за последние 3 года показала положительную траекторию - 19,6% плюс (График 3).

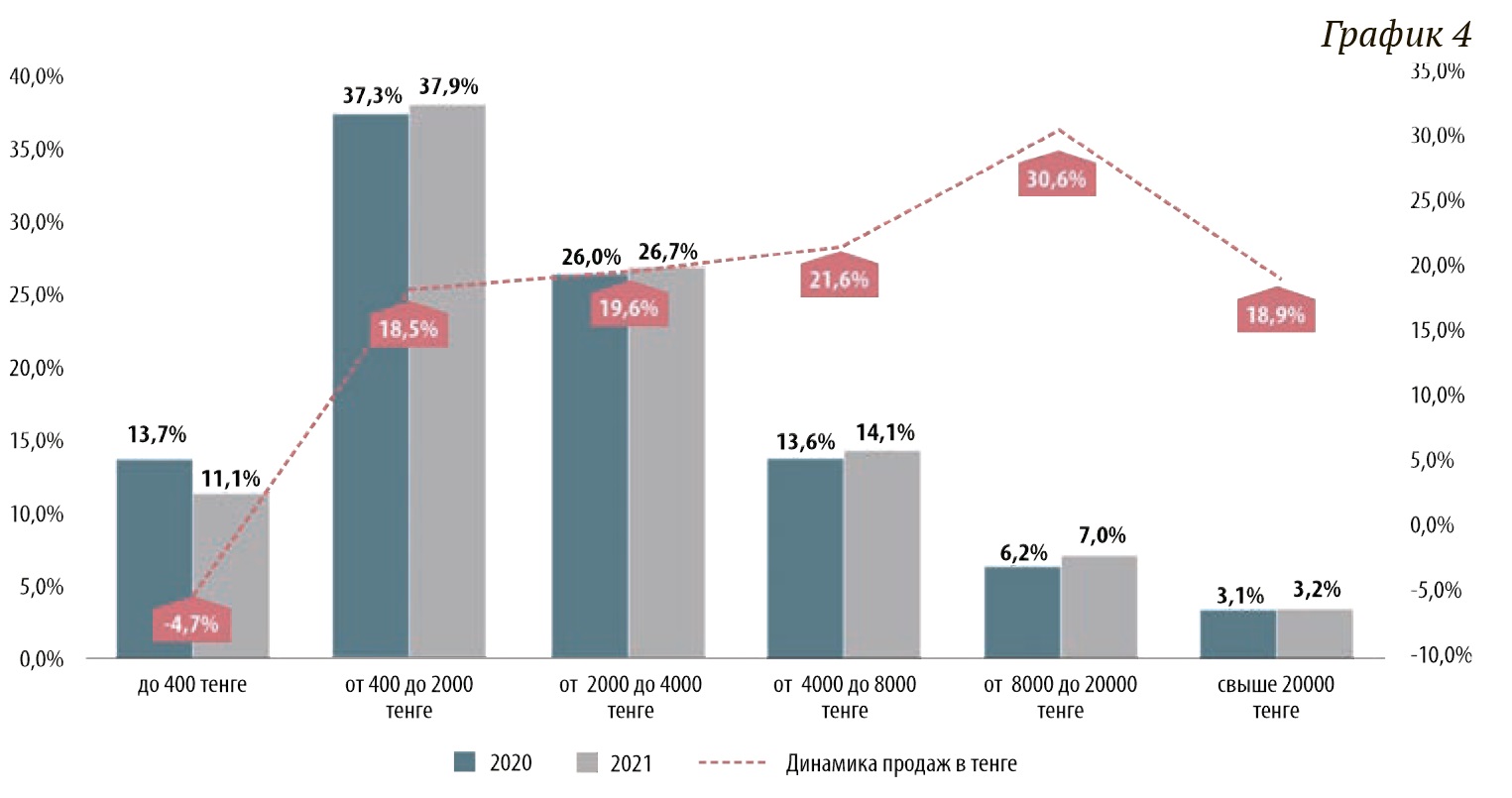

Ценовая структура рынка за 2021 год в денежном выражении изменилась. В прошлом году большим вниманием пользовались денежные категории в диапазонах: от 400 до 2000 тенге – 37,9%, от 2000 до 4000 тенге - 26,7%, от 4000 до 8000 тенге – 14,1%. Динамика роста в этих ценовых сегментах составила 18,5%, 19,6% и 21,6% соответственно. В целом этот диапазон занимает 78,7% в денежном выражении за 2021 год. Также произошло изменение в ротации ценовых сегментов, если раньше в покупках лидировали препараты по стоимости до 400 тенге, то в 2021 году приоритетом пользовались ЛП с ценой от 4000 до 8000 тенге. Темпы убыли продаж препаратов в диапазоне до 400 тенге замедлились (График 4). Это произошло в связи с тем, что вырос спрос на ЛП для профилактики и лечения ОРВИ и ее осложнений в виде бактериальной инфекции именно в четвертом квартале 2021 года. Продажи антибиотиков системного действия в ценовом сегменте до 400 тенге выросли на 88%, что составило 2,4 млрд тенге. Вместе с антибиотиками взрывной рост показали и местные обезболивающие препараты в денежном выражении менее чем в 3 раза. Реализация витаминов, растворов для инфузий и антисептиков и препаратов, применяемых для симптоматического лечения кашля, ринореи, простуды, фарингита также сопровождалась увеличением продаж в тенге именно в 4 квартале 2021 года. Например, препарат «Мукалтин» (Santo) увеличился на 0,9 млрд тенге, физиологический раствор на 260 млн тенге, витамин С в ампулах на 139 млн тенге. Рост ЛП для терапии вирусных и антибактериальных инфекций наблюдался во всех ценовых категориях за период с октября по декабрь 2021 года. Например, антибиотики системного действия выросли на 3,6 млрд тенге в сегменте от 400 до 2000 тенге, на 0,9 млрд тенге в сегменте от 2000 до 4000 тенге, и на 0,4 млрд тенге в сегменте от 4000 до 8000 тенге. Иммуномодуляторы и иммуностимуляторы продавались на рынке с увеличением объема продаж на 1,5 млрд тенге в ценовом диапазоне от 400 до 2000 тенге, на 0,7 млрд тенге в диапазоне от 2000 до 4000 тенге.

Вспышки ОРВИ в РК в конце года внесли корректировки на динамику продаж ЛС, естественно предположить, что данную вспышку мог вызвать вновь появившийся штамм «омикрон». В любом случае COVID-19 и меры по его профилактике были определяющим фактором, который оказал прямое или косвенное влияние на развитие рынка в 2021 году. В сегменте до 400 тенге наибольший рост продаж наблюдался у ЛП, применяемых для системного лечения КВИ. Например, продажа препаратов от кашля показала рост в 0,8 млрд тенге с ценой до 400 тенге в 2021 году, для лечения ринореи увеличилась на 0,5 млрд тенге. Ажиотажа на антибиотики как в 2020 году, в 2021 году не наблюдалось, поскольку протоколы лечения КВИ не рекомендовали их употреблять. В результате произошло снижение продаж этой категории препаратов и в ценовой категории до 400 тенге, рынок недополучил около 2 млрд тенге. В остальных ценовых сегментах стабильно происходил рост препаратов, которые бы могли помочь в терапии COVID-19 и по приблизительным подсчетам пациенты затратили 15 млрд тенге на симптоматическое лечение. С другой стороны, КВИ привело к ухудшению ситуации с лечением соматических заболеваний. На фоне сбоев в системе общественного здравоохранения в 2021 году с началом вакцинации ситуация изменилась, стали расти продажи препаратов по различным терапевтическим направлениям, не связанными с КВИ. В сегменте от 400 до 2000 тенге наблюдается положительный сдвиг продаж гастроэнтерологических препаратов. Например, продажи ферментных препаратов выросли на 605 млн тенге, на 401 млн тенге - на средства от функциональных нарушений ЖКТ. В категории от 2000 до 4000 тенге произошел рост продаж на кардиопрепараты в 2,3 млрд тенге, и на 1,9 млрд тенге на гинекологические и урологические средства в сегменте от 4000 до 8000 тенге. Выросли продажи ноотропных ЛС (для лечения когнитивных нарушений после КВИ), примерно, на 800 млн тенге, реализация половых гормонов – на 1,3 млрд тенге. В более дорогой категории - ЛС от бронхиальной астмы – на 660 млн тенге, на лечение сахарного диабета – на 304 млн тенге, на 1,8 млрд тенге было реализовано ЛС для терапии печени.

Подводя итоги, можно отметить, что продолжающаяся пандемия стимулировала рост продаж лекарственных средств для лечения КВИ, включая реализацию противовирусных препаратов, которые ввозили в страну по упрошенной схеме. Объем продаж этих препаратов составил 356 млн тенге за 2021 год. Дополнительным фактором роста стала вспышка ОРВИ в конце года, которая усилила тренд на жаропонижающие, противокашлевые и другие препараты. Кроме этого, на фоне ОРВИ увеличилось количество бактериальных осложнений, что повлекло увеличение спроса на ЛС антибактериального системного действия в 4 квартале 2021 года. Однако наибольший вклад на рост рынка оказали препараты для лечения соматических заболеваний, поскольку их количество за время пандемии значительно возросло. Увеличение стоимости препаратов оказало небольшое влияние на увеличение объема рынка, т.к. выросли на 2,3% согласно индексу цен в тенге. В сумме рост фармацевтического розничного рынка в 2021 году составил 16,8%.

Комментарии

(0) Скрыть все комментарии